图片来源:123rf.com.cn

估值十亿美元的公司都有这5个共性:1、创业idea属于很容易被驳回的想法;2、公司均诞生于竞争激烈的市场;3、公司彻底重塑了现有消费者行为;4、创始人比较缺乏经验;5、公司在A轮之前属于零货币化状态。十分有趣,中国母婴电商市场两大创新代表蜜芽和贝贝网均具有上述5大共性。

日前,在媒体发布的《2016年氪估值排行榜TOP200》名单中,蜜芽和贝贝网、宝宝树3家母婴电子商务公司的估值均达到了100亿。

看完这份榜单,姑且先不谈100亿估值是否正确反映了这三家公司的真实身价,至少媒体给出100亿的估值背后,投射出资本市场对于母婴市场的极度财富饥渴,毕竟不是任何一家投资家和投资机构随随便便就能培养出一个独角兽的。

作为当前国内排名最靠前的两家母婴电商,蜜芽、贝贝网自创建之后,一直都是资本的宠儿。当然,你可以认为两家运气比较好,都赶上了二胎放开政策风口。你也可以理解,它们之所以能够获得资本追捧的原因,是因为它们抓住了未来的消费主力群体——妈妈族。

站在政策红利和人口红利的双窗口前,蜜芽和贝贝网,到底值不值100亿这个价?下面,我们不妨来通过对比两家的几组运营数据,看看两家的真实情况。

近两年来,凡是关注过母婴电商市场这块的读者肯定知道,蜜芽和贝贝网的竞争始终不分上下。尤其是在公司的用户和销售规模方面,一直都是两家相互较劲的焦点。

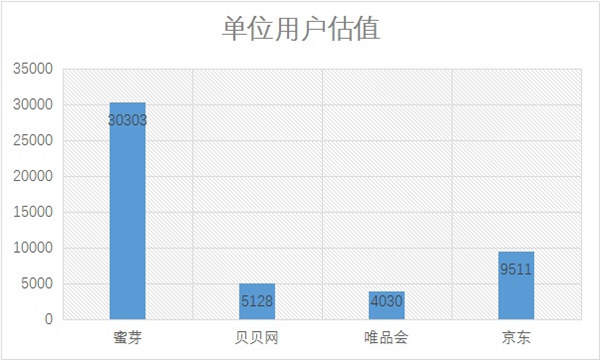

根据业内权威数据统计公司QuestMobile数据显示,2016年5月,蜜芽DAU(日活使用人数)达到33万。而贝贝网的DAU(日活使用人数)达到195万。若按照100亿估值计算,蜜芽单位用户的估值达到30303元,而贝贝网的单位用户的估值也达到了5128元,两家单位用户估值均超过了唯品会(4030)。

了解蜜芽用户和贝贝网的价值后,惊奇之余,我们不妨来看看国际市场同行的用户估值几何?

Zulily,这家曾经被阿里巴巴投资的母婴电商,现已上市,对于国内母婴电商行业来说,还是具有一定参考价值的。

事实上,Zulily就是一家专门为母亲和10岁以内的孩子提供服装、玩具及家庭摆设的闪购电商。“闪购”即产品在线时间短,折扣力度大,每日定时更新的新电商模式,称为电商2.0。

2013年上市后,根据Zulily向SEC提交的IPO文件,活跃用户达到260万,按照最高市值90亿美元(621亿)计算,Zulily单位用户的估值也仅为2389,是蜜芽1/10,贝贝网的1/2。

通过活跃用户数据来看,蜜芽和贝贝网的单位用户估值价值更高,因为不仅超过了国内老牌电商,还超过了国际上市同行。

当然,仅凭这一数据,并不能表明蜜芽和贝贝网值不值100元。下面,让我们再看看两家母婴电商的销售增长。

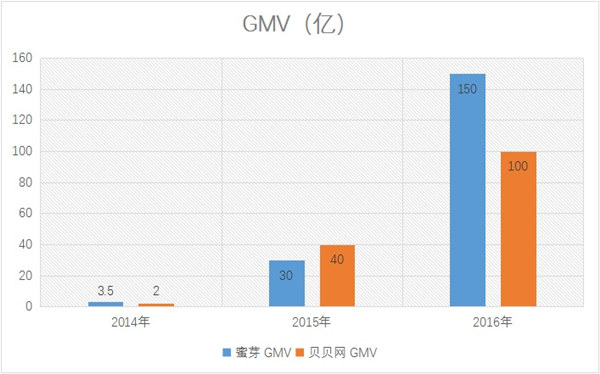

根据公开数据统计,创立于2014年2月的蜜芽,连续3年保持了约10%的环比销售增长,其中2014年平台GMV达到3.5亿,2015年平台GMV达到30亿,2016年平台GMV有可能超过100亿。

反观贝贝网,创立于2014年4月,上线第一年平台GMV也达到2亿,上线第二年,达到40亿,按照公司公开说法,预计2016年平台GMV也将达到100亿左右,年均增长速度将达到20%。

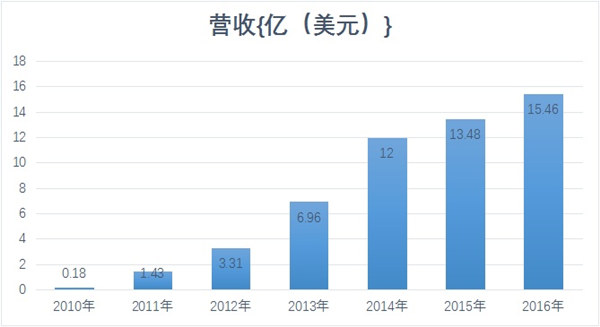

对比Zulily,其创立于2010年,上线第一年,平台营收仅0.18亿美元,2011年平台营收增长至1.43亿美元,2012年平台营收达到3.31亿美元,2013年,平台营收达到6.96亿美元,同年,成功IPO,市值最高一度达到90亿美元。

根据公开资料显示,Zulily本年度营收金额预计将达到15.46亿美元。显而易见,Zulily自创建以来,年均增长速度约7.54%。与年均10%蜜芽和20%贝贝网仍有差距。

通过上述几组数据可以发现,100亿,对于蜜芽和贝贝网似乎是低估。

然而,虽然Zulily市值最高曾达到90亿美元,但是不幸的是,2015年8月,Zulily却以每股18.75美元,总价24亿美元卖给了QVC。

如果支撑蜜芽和贝贝网100亿估值的,不是平台活跃用户估值和平台交易额,那么是否是两家的商业模式了?

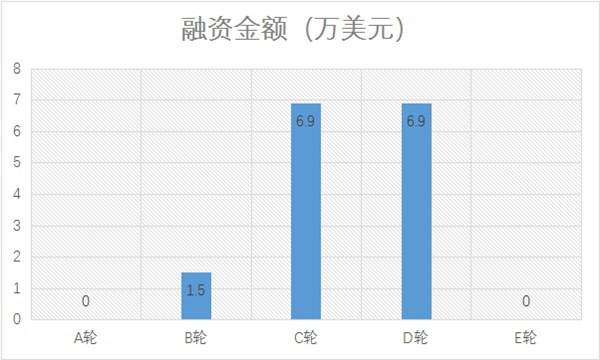

蜜芽,这家起家于跨境网购的母婴电商,迄今为止,被誉为行业内融资最快的公司:2013年,获真格基金和险峰华兴天使轮千万元级别投资;2014年6月完成B轮,红杉领投、真格基金和险峰华兴跟投;同年12月完成6000万美元C轮融资hcapital领投,红杉、真格跟投;2015年9月,蜜芽宣布完成由百度领投的D轮融资1.5亿美元;2016年10月,蜜芽再度完成E轮融资,融资金额不详。粗略统计,蜜芽前后共计完成5轮融资,融资总金额近3亿美元。

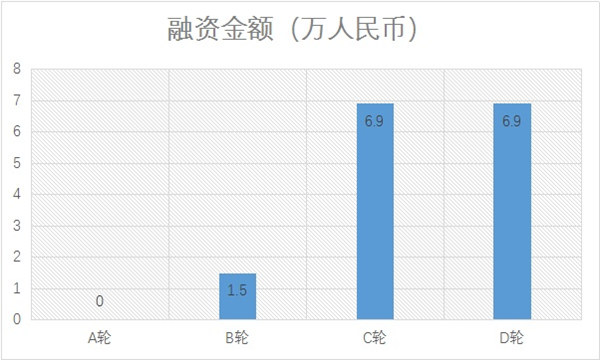

和蜜芽主打的跨境网购模式不同,贝贝网定位于分众和“非标品”概念。网站上线后,于2014年4月获得互秀电商、高榕资本和IDG等1.5亿元人民币共同注资;2015年1月,获得今日资本、新天域资本领投,高榕资本、IDG资本跟投1亿美元C轮融资;2016年6月,获得 北极光创投新天域资本、高榕资本Banyan Fund、今日资本联合投资的1亿美元D轮融资。截至目前,贝贝网总计完成4轮融资,融资总金额超过2亿美元。

大于2亿,小于3亿,这相差不大的数字背后,或许是资本市场的一场押宝游戏。最终谁能胜出,相信参与过两家母婴电商的风投机构没有一家有绝对的把握。

谈完融资,再看两家的商业玩法,以蜜芽为例,起家于跨境网购,在护城河不断夯实之后,开始迅速扩大战线,从一家单纯的母婴电商,发力布局O2O,并采取合纵连横的方式,全面延伸至包括孕产、电商、亲子游乐、教育等整个母婴行业全链条,逐步向一家婴童公司有计划进军。

如果说蜜芽采取的是横向发展策略,那么贝贝网则是意图通过纵向发展策略,从分众策略和非标品,开始向跨境电商方向靠拢,不断的丰富拓展自己的海外商品数量。在品类种类上,也从原来的非标品,大量扩增至标品类商品。同时,贝贝网也开始投入O2O市场,成为继蜜芽之后,第二个发力O2O的母婴电商。

换个角度来看,目前的母婴电商市场成处于电商第二春阶段,也正在因为红孩子等老牌母婴电商未能听过上一轮的寒冬才为蜜芽、贝贝在2014年崛起留下了足够的市场空间。不妨反思一下,红孩子最终被苏宁收购,不只是经营问题,而是当时母婴电商看似已经发展到瓶颈资本转冷,而后随着14年移动电商市场的爆发促进了母婴电商市场的二度崛起,彼时母婴电商出现的市场空挡被贝贝和蜜芽成功抢食才有了二者的今天。

那么,当年在PC电商产生的结果,会不会在移动电商市场也出现?这是非常有可能的。根据整个电商和互联网的大势来看,垂直领域的双巨头之争最终都以合并而完结,现在母婴电商市场仍有贝贝和蜜芽的成长空间,可一旦接近市场瓶颈期,二者之间只能是你死我活的竞争关系,最终的结果只能活下来一家,母婴电商市场说大也大,说小也小,“赢者通吃”已成电商互联网的游戏规则了。

整体来看,虽然两家母婴电商都在做不同的尝试,但需要我们注意的是,这个市场除了蜜芽和贝贝网之外,还有宝宝树等其他母婴电商,以及天猫、京东、苏宁、网易考拉等均有参与,虽然现在蜜芽和贝贝都有100亿的估值,但想同时存活下来很难。然而最终谁将胜出?答案仍是扑朔迷离。

以上内容仅代表个人观点,不代表雨果网立场!