法国增值税合规指南

法国增值税法规具体内容是什么呢?

法国反欺诈法规于2020年1月1日生效,该法规包含很多部分,但与您在亚马逊开店最相关的部分是申报义务和法国增值税合规性。

►出于报告义务,对于在法国成立、在法国存放库存或向法国买家销售商品的卖家,亚马逊需要与法国税务机构共享选定的数据。报告要求包括身份证明要素(例如:法定名称、电子邮件地址)、税务登记要素(例如:有效的税务和欧洲增值税税号,包括法国增值税税号)、银行信息要素(例如:银行账户编码)和亚马逊交易要素(例如:收入和交易计数)。

►此外,该法规还建立了一个流程,供法国税务机构要求亚马逊暂停未满足法国增值税要求的卖家在Amazon.fr上销售商品以及向法国买家销售商品。

我们建议您在触发法国增值税义务之前将您的法国和欧洲增值税税号上传到卖家平台。

对于多数的亚马逊卖家而言,最常见的三种需要注册法国增值税的情况是:

您的公司在法国境外,但在法国境内储存库存并配送订单;

您从储存库存的另一欧盟国家/地区(非法国)向法国买家配送商品,且您每年向法国买家销售的总金额超过€35,000;

您在法国境内成立公司,并从法国向法国买家配送商品,且您每年在所有销售渠道中的销售总额超过€82,800。

为了符合新的法国反欺诈法规的要求,所有符合注册要求的亚马逊卖家都应当上传法国增值税税号。如果您需要注册增值税,我们建议您立即开始申请增值税税号,因为税务机构可能需要几个月的时间才能完成这一过程。

根据法规,亚马逊需向法国税务机构提供有关您亚马逊业务的特定数据。需要提供的数据包括税务信息,如您的法国增值税税号。

我们建议您立即采取行动,因为法国税务机构可能会使用您的数据来评估您是否符合法国的税务要求。如果经法国税务机构评估,您不符合相关税务要求,他们可能会指示亚马逊暂停您的Amazon.fr账户,并禁止您向法国买家销售商品。

为提供您更多关于法国增值税合规的信息,我们汇总了三家税务顾问公司的专业解读,使您能对法国增值税合规有更多了解

(以下内容及解读均来自第三方税务代理商,不代表亚马逊的意见)

01

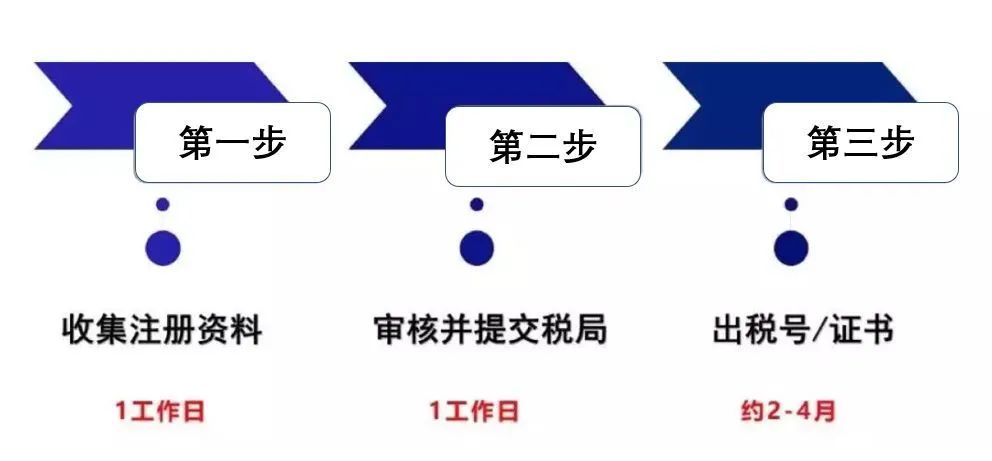

申请法国VAT的一般流程是什么?

法国VAT出税号/证书需要2-4个月不等,如果你有法国税务合规义务,一定要尽早开展合规流程。

02

申请法国VAT需要准备哪些材料信息?

如您需要进行法国增值税合规,您可以事先进行如下资料和信息准备。

基本资料

填写完整的法国VAT注册申请表格

公司执行董事的彩色护照复印件

(如使用身份证,姓名与出生日期必须有英文翻译)

公司执行董事的地址证明各一份,其注册资金,名字,地址必须有英文翻译

公司营业执照和英文翻译件

公司章程和英文翻译件

公司对公账号的银行对账单,公司名称及地址必须英文翻译,并且注明账户货币类型,银行地址,银行账户,IBAN, SWIFT/BIC

如果您有在欧洲其它国家注册了VAT及EORI,也需一并提供。

其他信息准备:

亚马逊法国站今年年销售额预估(欧元);

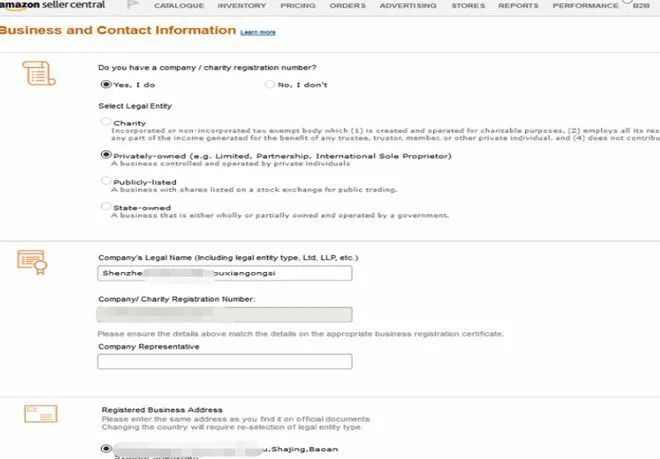

亚马逊法国站的账号截图(必须包含公司名称和注册地址);

填写完整的CRF文件(代理指定合同),需用蓝色墨水笔填写;

所申请的VAT税号的生效日期(Effective Registration Date)。VAT税号的生效日期主要取决于您之前是否在法国产生了VAT如下注册义务:

1. 您之前是否使用过法国的物流仓库(如有,您需要提供起始日期)

2. 您从欧盟其它国家对法国远程销售是否超过远距离销售阙值(35,000欧元)

如果您在开始进行法国增值税合规之前已经产生了在法国的应税销售,则您需要向法国税务局补缴历史税款。如果您尚未产生在法国应税销售,比如没有使用任何法国当地仓储(包括FBA和海外仓),且尚未超过远距离销售阙值,即可使用填写资料的当日日期作为您的VAT期望生效日期,法国税局可能将该日期作为税号生效日期的参考。

在税务代理把所有申请资料提交法国税局后,税局会在一段时间内审核并下发VAT税号,建议您获得VAT税号后立即上传。

03

申请法国VAT还有哪些其他注意事项?

申报时间

鉴于法国的申报周期属月度申报,卖家的第一个申报周期将是在VAT税号生效日期的当月,在月度结束后的19天内您需完成申报及税金缴纳。

举例而言,如果您的VAT税号生效日期为2019年5月5日,则第一个法国VAT申报周期为2019年5月(参考2019年5月5日至2019年5月31日的销售数据),客户需要在2019年6月19日前完成申报提交及税金缴纳。

财税代表制度

卖家朋友需要注意,法国税局对于非欧盟注册企业的增值税合规在税费支付环节上有明确的要求,即“财税制度”。因法国税局收款系统功能的限制,非欧盟注册企业如果直接打款到税局账户,即使税局收到款项系统也无法识别该笔款项对应的申报记录,会导致纳税人支付款项无法对账。

基于此,非欧盟注册企业必须在当地指派具有法国本土银行账户的财税代表来进行税金的支付。非欧盟注册企业应当先与担任财税代表的企业签订委托函,之后该财税代表会就该企业税务合规授权税局自动扣款,之后在每次申报完成时税局将自动从财税代表账户中将税金以划账的方式进行扣款。

常见问题解答

01

法国是只需要税号就行,还是像德国一样需要税务证书?

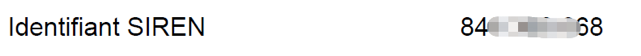

法国有工商注册登记号(SIREN)以及SIRET和税务注册登记号(EU VAT Number)三种模式税号

工商登记号为九位数字,为以下形式

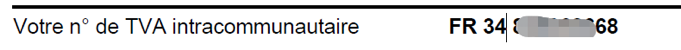

税务登记号为FR+税务代码(两位数)+工商注册登记号(九位数),最后会展示为如下形式,卖家朋友们需要把该税务登记号上传到亚马逊卖家平台

SIRET号码由14个数字组成,前九位为工商登记号(SIREN),后五位数字为NIC号码,SIRET号码能体现法国业务活动的位置,一般会跟工商税务登记号(SIREN)一起拿到。

02

我并未在Amazon.fr上销售商品,为何还要上传法国增值税税号?

无论您在哪个亚马逊商城销售商品,您的许多活动都可能会产生法国增值税登记义务(例如,在法国存放库存和配送订单)。有法国增值税义务的卖家应将法国增值税税号上传至卖家平台。我们建议您咨询税务顾问,评估您是否应进行税务登记。

03

如果我超出了增值税阈值,我需要在多长时间内在卖家平台上传增值税税号?

一旦您预计会超出限额,您应监控自己的账户,并向相关税务机构或亚马逊增值税服务团队申请增值税税号。目前法国增值税注册时长较长,因此,我们建议您在超出阈值之前留出足够的时间申请增值税税号。

04

如果我在其他国家/地区使用亚马逊物流,并且我有一笔欧洲配送网络销售的退货,该商品储存在法国仓库。我是否需要有该商品的法国增值税税号?

如果您授权将库存存放在法国,但保留在法国境内的库存处于可售状况,则您需要在卖家平台上传法国增值税税号。

05

如果我的销售权限被移除,我在法国的库存会怎样?

如果您在亚马逊商城的销售权限被取消,并且在亚马逊运营中心内有亚马逊物流库存与此商城关联,您应该提交移除订单,让亚马逊弃置您的库存或将其退还给您。如果您未在收到销售权限已被取消的通知后的30天内提交移除订单,亚马逊可能会弃置您的库存。我们会定期在整个欧洲亚马逊运营中心(包括法国的亚马逊运营中心)进行库存清点。

06

我如何知道我是否需要有欧洲增值税税号以满足法国反欺诈法规要求?

如果您已满足其他欧洲国家/地区的增值税登记要求,则您需要拥有欧洲增值税税号。未在卖家平台上传欧洲增值税税号的卖家可能不能继续在 Amazon.fr 上销售商品或向法国买家销售商品。

一般情况下,增值税登记要求在整个欧洲范围内都是相同的,但不同国家/地区的欧盟内部远程销售和国内销售税费起征点限额各不相同。

法国增值税合规详解

01

亚马逊增值税整合服务

您可以通过亚马逊增值税整合服务在英国,德国,法国,意大利,西班牙,波兰,捷克共和国中选择最多7国,最少1国进行增值税注册和申报。

如果您在增值税税号的申请中有任何问题,可以随时联系您的税务代理。您在转到线上做申报后也可以联系我们的卖家支持团队:卖家平台 –> 帮助 -> 需要更多帮助(获得支持)-> 我要开店 –> 增值税和税费 -> 亚马逊增值税服务 -> 获取有关通过亚马逊申报增值税的帮助。

02

更多第三方税务服务商

如果您需要第三方税务服务商为您提供增值税合规相关服务,现在您可以直接从卖家平台查找到相关税务服务商信息并联系他们。

a.您可以在卖家平台选择库存下拉菜单中的全球销售。

b.选择查找供应商。

c.您可以通过选择您的位置和销售国家以及所需服务来筛选您的第三方服务商。

以上就是法国增值税的合规指南宝典,希望在三家税务顾问解决方案提供商的帮助下,您能获得更多法国增值税合规的相关信息,解决您的疑惑,让您能够尽快完成法国增值税流程,在欧洲大卖。

(来源:亚马逊全球开店 微信公众号:AmazonGS)

以上内容属作者个人观点,不代表雨果网立场!如有侵权,请联系我们。

(来源:跨境知识搬运工)