在数字化浪潮下,商品的流通速度被精准计算到秒,而每分钟就会有成百上千商家涌现。这不单是场数字游戏,更是一场与需求、市场动态和消费者偏好的追逐竞赛。

回顾2023年走势,经济下行、区域动荡、政策风险等不稳定因素仍高悬头上。面对新形势,DTC 品牌如何保持长效续航?

为此,GoodsFox 发布《2023年 DTC 独立站品牌报告》,聚焦全球市场、DTC 新品牌、品类商品、广告及内容营销下趋势分析。

以下是报告内容节选

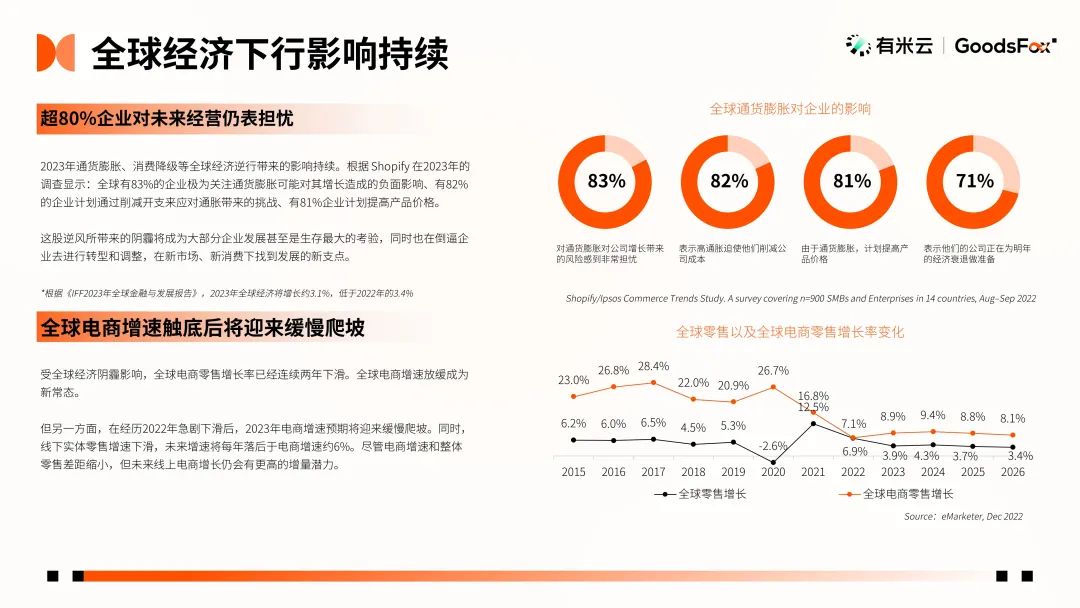

2023年,全球经济下行影响持续。根据调查数据:有超80%的企业不得不计划通过消减开支、提高商品价格等行为来应对通胀带来的影响。这股逆风所带来的阴霾将成为企业发展甚至是生存最大的考验,同时也在倒逼企业去进行转型和调整,在新市场、新消费下找到发展的新支点。

另一方面,在经历2022年急剧下滑后,2023年全球电商增速预期将迎来缓慢爬坡。同时,线下实体零售增速下降,未来增速将每年落后于电商增速约6%。尽管电商增速和整体零售差距缩小,但未来线上电商增长仍会有更高的增量潜力。

来源:《2023年 DTC 独立站品牌报告》

从出海市场上看,B2C 卖家主要呈现两极分化趋势:一部分集中在成熟的欧美市场,而另一部分则瞄准了潜力巨大的东南亚、中东市场。在运作模式上,除了卖家自营外,全托管成为今年搅动全球电商格局的一股新势力。

2023年以 Temu、SHEIN、TikTokShop 为首的出海平台纷纷押注“全托管”。这种平台接管的模式,成为许多工贸以及中小 B2C 卖家驶入海外市场的“快车道”。

来源:《2023年 DTC 独立站品牌报告》

回顾 B2C 电商卖家出海历程:从初期阶段的依靠制造业优势打入海外市场,到中期的转型聚焦于精品化、品牌化的经营策略,到如今进入品牌精耕阶段,中国卖家由最初的成本优势转型为更加注重品牌价值和用户体验,“Brand in China”在全球市场的竞争力也在不断提升。

来源:《2023年 DTC 独立站品牌报告》

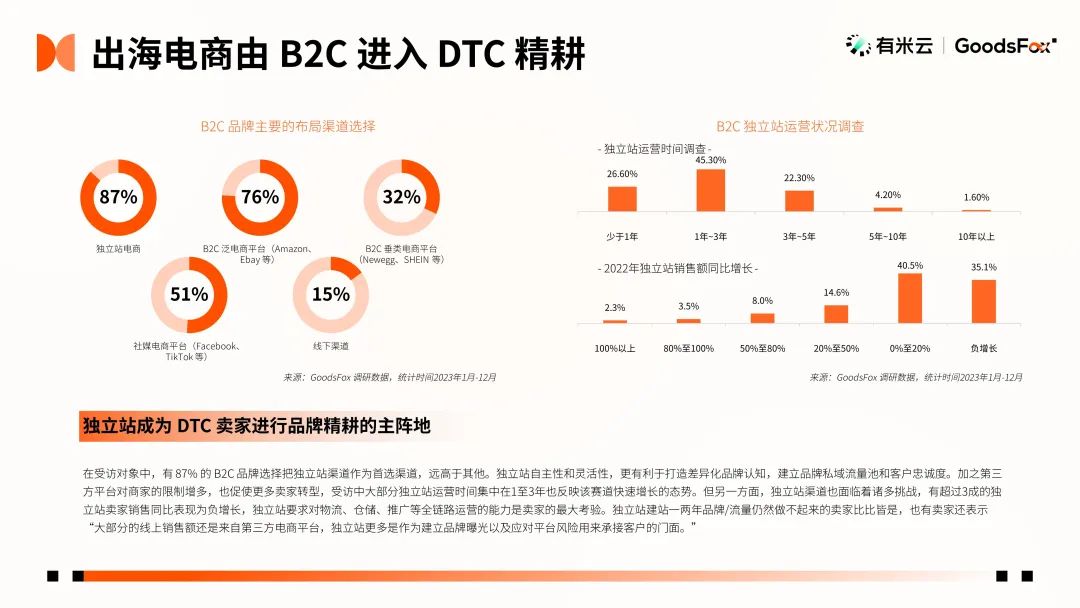

出海电商由 B2C 进入 DTC 精耕,而独立站则逐渐成为 DTC 卖家进行品牌精耕的主阵地。在受访对象中,有 87% 的 B2C 品牌选择把独立站渠道作为首选渠道,远高于其他。独立站自主性和灵活性,更有利于打造差异化品牌认知。加之第三方平台对商家的限制增多,也促使更多卖家转型,受访中大部分独立站运营时间集中在1至3年也反映该赛道快速增长的态势。

来源:《2023年 DTC 独立站品牌报告》

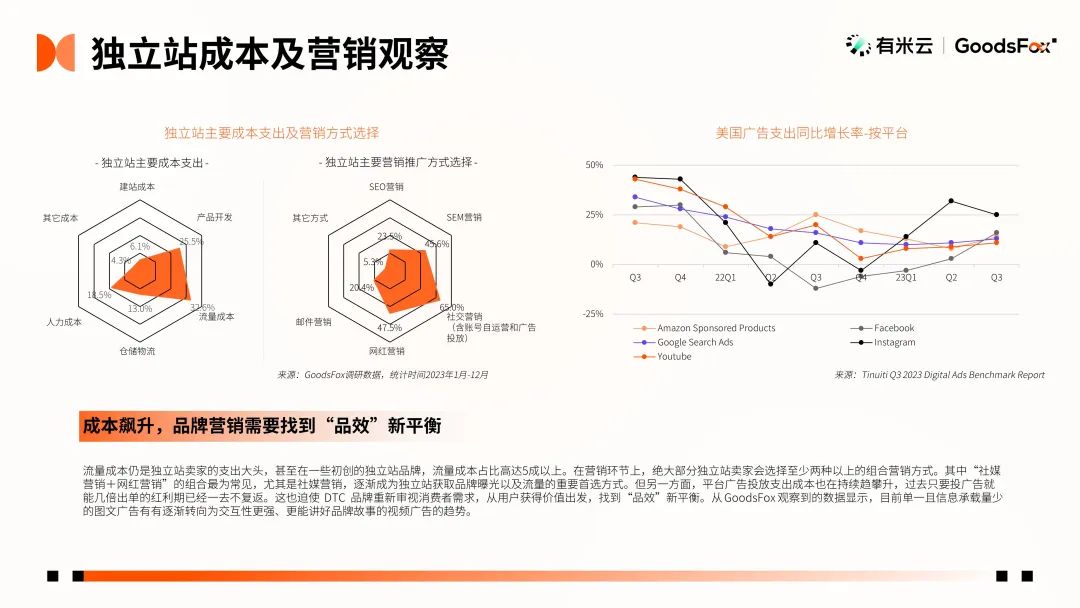

据调查,流量成本仍是独立站卖家的支出大头,甚至在一些初创的独立站品牌,流量成本占比高达5成以上。在营销环节上,卖家会至少选择两种以上的组合营销方式。其中“社媒营销+网红营销”的组合最为常见,尤其是社媒营销,逐渐成为独立站获取品牌曝光以及流量的重要首选方式。但另一方面,平台广告投放支出成本也在持续趋攀升,过去只要投广告就能几倍出单的红利期已经一去不复返。这也迫使 DTC 品牌重新审视消费者需求,从用户获得价值出发,找到“品效”新平衡。

来源:《2023年 DTC 独立站品牌报告》

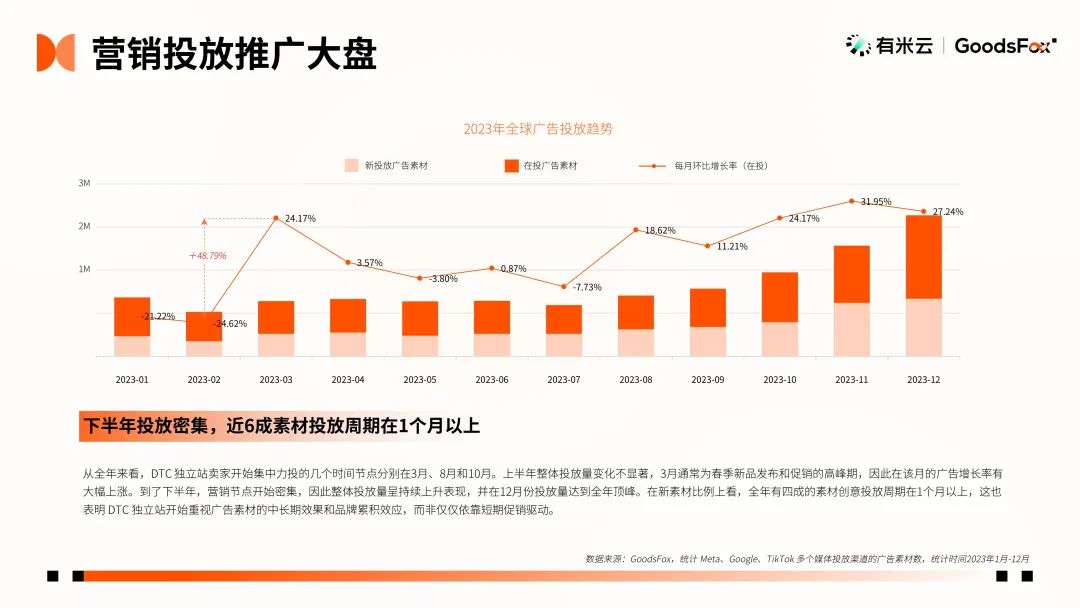

从全年来看,独立站卖家开始集中力投的几个时间节点分别在3月、8月和10月。上半年整体投放量变化不显著,3月通常为春季新品发布和促销的高峰期,因此在该月的广告增长率有大幅上涨。到了下半年,营销节点开始密集,因此整体投放量呈持续上升表现,并在12月份投放量达到全年顶峰。在新素材比例上看,全年有四成的素材创意投放周期在1个月以上,这也表明更多独立站卖家开始重视广告素材的中长期效果和品牌累积效应,而非仅仅依靠短期促销驱动。

来源:《2023年 DTC 独立站品牌报告》

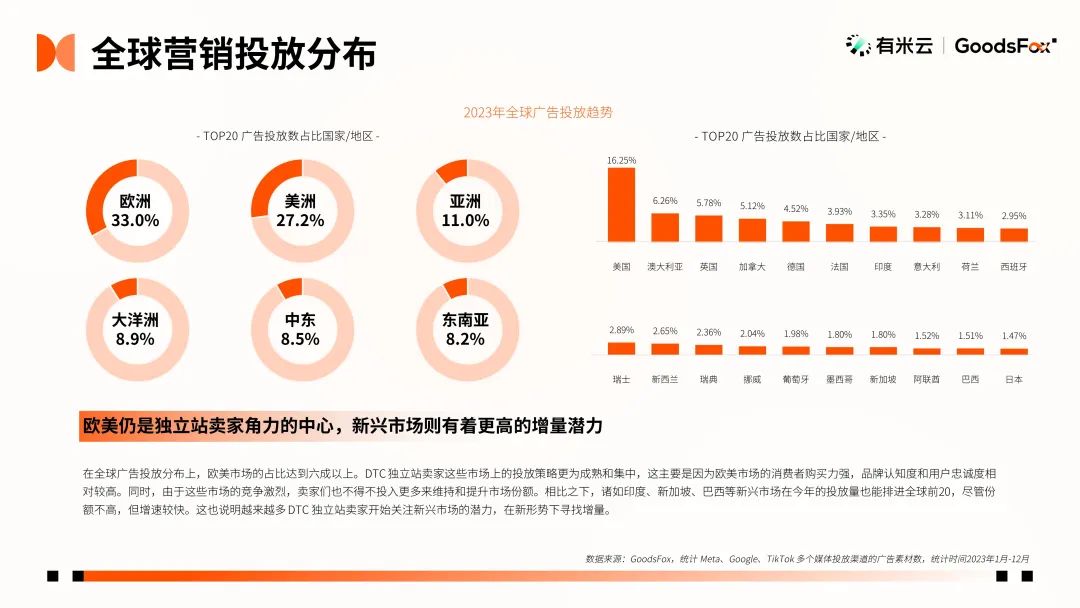

在全球广告投放分布上,欧美市场的占比达到六成以上。独立站卖家在这些市场上的投放策略更为成熟和集中,这主要是因为欧美市场的消费者购买力强,品牌认知度和用户忠诚度相对较高。同时,由于这些市场的竞争激烈,卖家们也不得不投入更多来维持和提升市场份额。相比之下,诸如印度、新加坡、巴西等新兴市场在今年的投放量也能排进全球前20,尽管份额不高,但增速较快。这也说明越来越多独立站卖家开始关注新兴市场的潜力,在新形势下寻找增量突破。

来源:《2023年 DTC 独立站品牌报告》

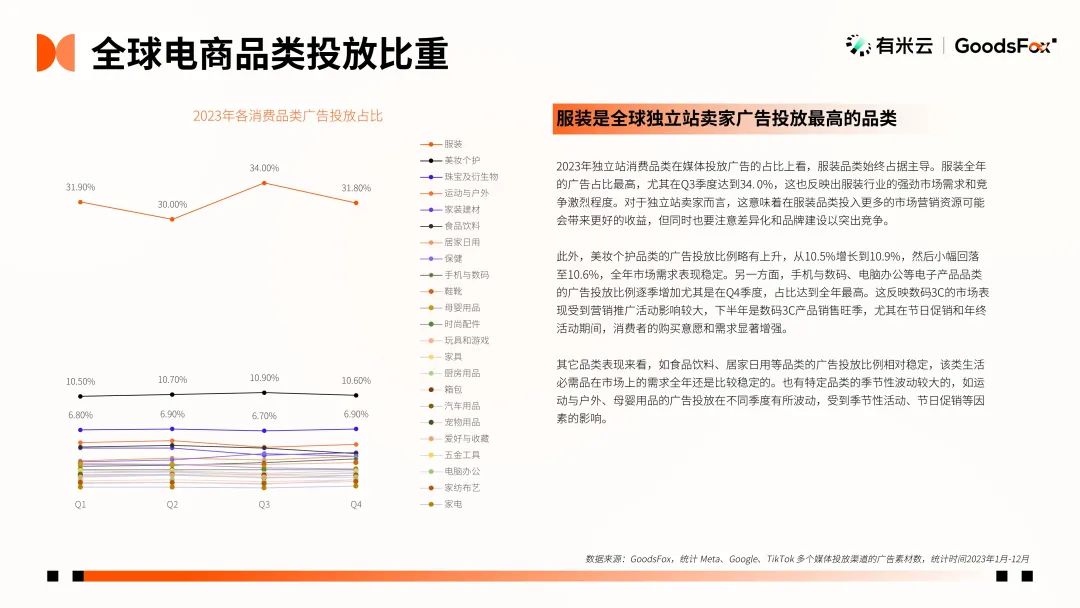

从品类上看,服装品类始终占据主导。服装全年的广告占比最高,尤其在第三季度达到34.0%,这也反映出服装行业的强劲市场需求和竞争激烈程度。

此外,美妆个护品类的广告投放比例略有上升,从10.5%增长到10.9%,然后小幅回落至10.6%,全年市场需求表现稳定。另一方面,手机与数码、电脑办公等电子产品品类的广告投放比例逐季增加尤其是在第四季度,占比达到全年最高。

来源:《2023年 DTC 独立站品牌报告》

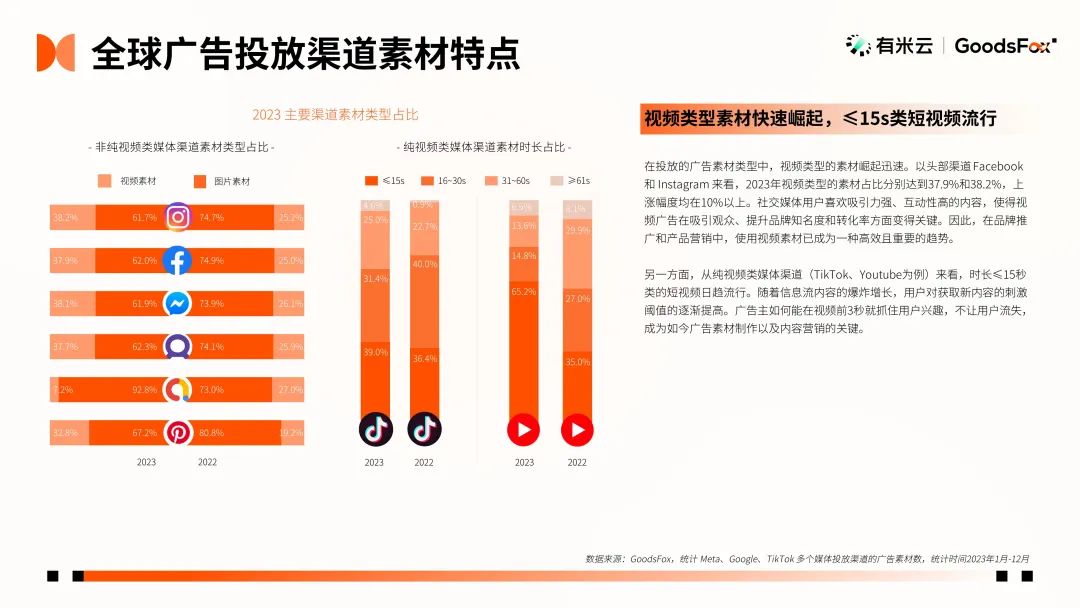

在投放的广告素材类型中,视频类型的素材崛起迅速。以头部渠道 Facebook 和 Instagram 来看,2023年视频类型的素材占比分别达到37.9%和38.2%,上涨幅度均在10%以上。社交媒体用户喜欢吸引力强、互动性高的内容,使得视频广告在吸引观众、提升品牌知名度和转化率方面变得愈发重要。因此,在品牌推广和产品营销中,使用视频素材已成为一种高效且重要的趋势。

从纯视频类媒体渠道(TikTok、Youtube 为例)来看,时长≤15秒类的短视频日趋流行。由于用户对获取新内容的刺激阈值的逐渐提高,广告主如何能在视频前3秒就抓住用户兴趣,不让用户流失,成为如今广告素材制作以及内容营销的关键。

来源:《2023年 DTC 独立站品牌报告》

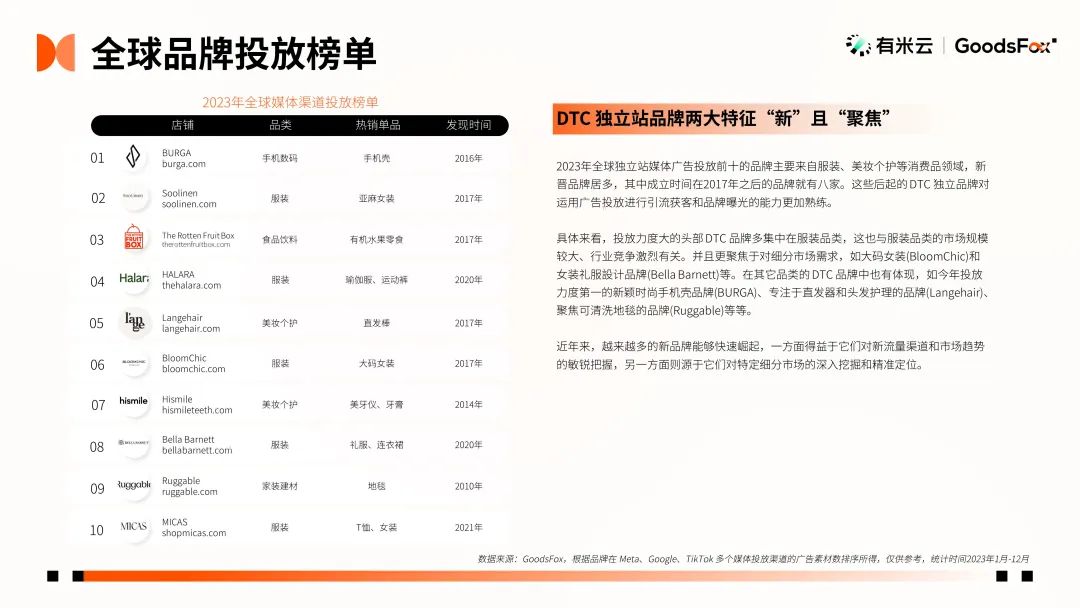

2023年全球独立站媒体广告投放前十的品牌主要来自服装、美妆个护等消费品领域。新晋品牌居多,其中成立时间在2017年之后的品牌就有八家。

具体来看,这些品牌更聚焦于细分市场需求,如大码女装品牌(BloomChic)、专注做时尚新颖手机壳的品牌(BURGA)、直发器和头发护理的品牌(Langehair)、可清洗地毯的品牌(Ruggable)等等。

近年来,越来越多的新品牌能够快速崛起,一方面得益于它们对新流量渠道和市场趋势的敏锐把握,另一方面则源于它们对特定细分市场的深入挖掘和精准定位。

来源:《2023年 DTC 独立站品牌报告》

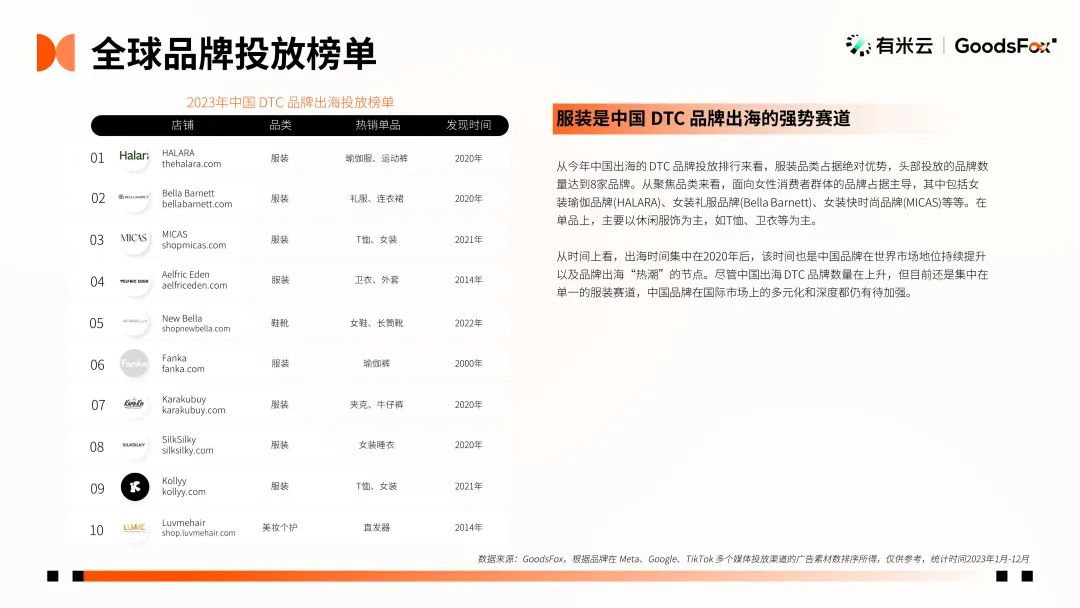

从今年中国出海的 DTC 品牌投放排行来看,服装品类占据绝对优势,头部投放的品牌数量达到8家品牌。从聚焦品类来看,面向女性消费者群体的品牌占据主导,其中包括女装瑜伽品牌(HALARA)、女装礼服品牌(BellaBarnett)、女装快时尚品牌(MICAS)等等。在单品上,主要以休闲服饰为主,如T恤、卫衣等为主。

从时间上看,出海时间集中在2020年后,该时间也是中国品牌在世界市场地位持续提升以及品牌出海“热潮”的节点。尽管中国出海 DTC 品牌数量在上升,但目前还是集中在单一的服装赛道,中国品牌在国际市场上的多元化和深度都仍有待加强。

来源:《2023年 DTC 独立站品牌报告》

3.1 美国市场观察

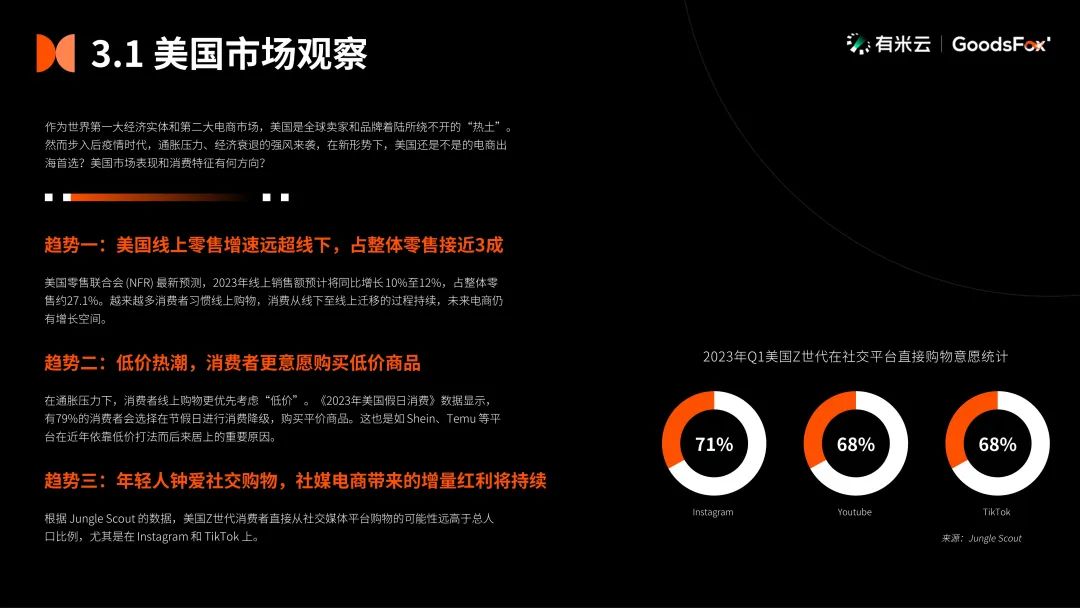

作为世界第一大经济实体和第二大电商市场,美国是全球卖家着陆所绕不开的“热土”。然而步入后疫情时代,通胀压力、经济衰退的强风来袭,在新形势下,美国还是不是的电商出海首选?美国市场表现和消费特征有何方向?

来源:《2023年 DTC 独立站品牌报告》

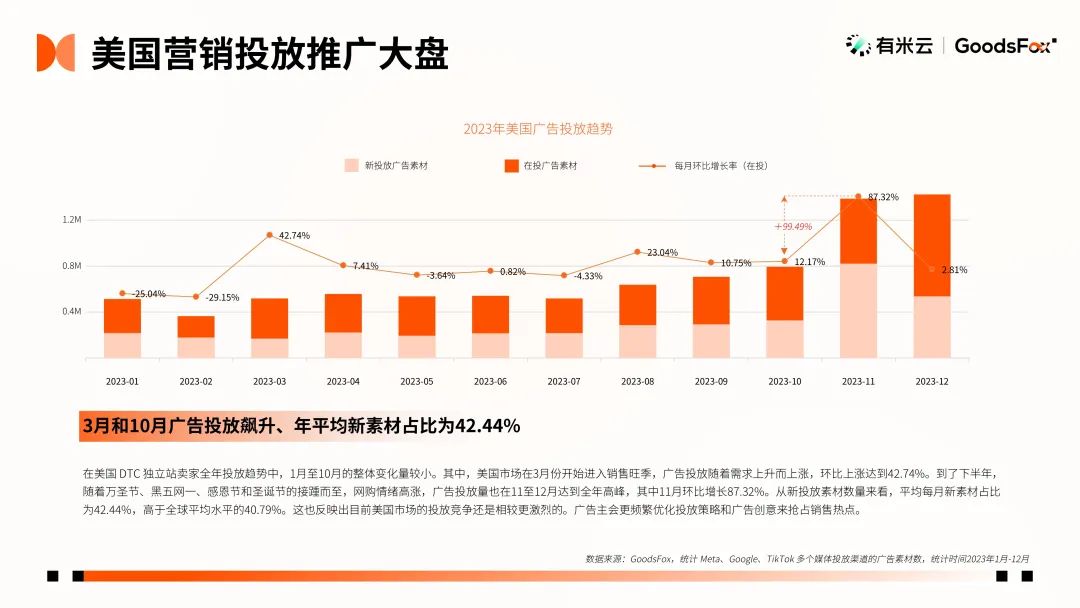

在美国 DTC 独立站卖家全年投放趋势中,1月至10月的整体变化量较小。其中,美国市场在3月份开始进入销售旺季,广告投放随着需求上升而上涨,环比上涨达到42.74%。到了下半年,随着万圣节、黑五网一、感恩节和圣诞节的接踵而至,网购情绪高涨,广告投放量也在11至12月达到全年高峰,其中11月环比增长87.32%。

从新投放素材数量来看,平均每月新素材占比为42.44%,高于全球平均水平的40.79%。这也反映出目前美国市场的投放竞争还是相较更激烈的。广告主会更频繁优化投放策略和广告创意来抢占销售热点。

来源:《2023年 DTC 独立站品牌报告》

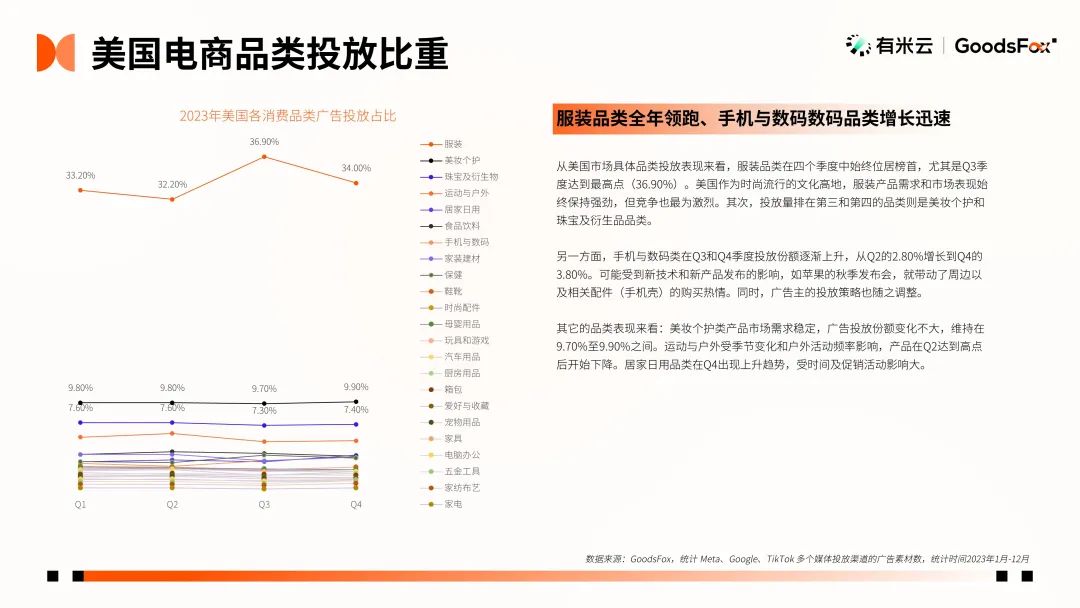

从美国市场具体品类投放表现来看,服装品类在四个季度中始终位居榜首,尤其是第三季度达到最高点(36.90%)。美国作为时尚流行的文化高地,服装产品需求和市场表现始终保持强劲,但竞争也最为激烈。其次,投放量排在第三和第四的品类则是美妆个护和珠宝及衍生品品类。

另一方面,手机与数码类在第三和第四季度投放份额逐渐上升,从第二季度的2.80%增长到第四季度的3.80%。

其它的品类表现来看:美妆个护类产品市场需求稳定,广告投放份额变化不大,维持在9.70%至9.90%之间。运动与户外受季节变化和户外活动频率影响,产品在第二季度达到高点后开始下降。居家日用品类在第四季度出现上升趋势,受时间及促销活动影响大。

来源:《2023年 DTC 独立站品牌报告》

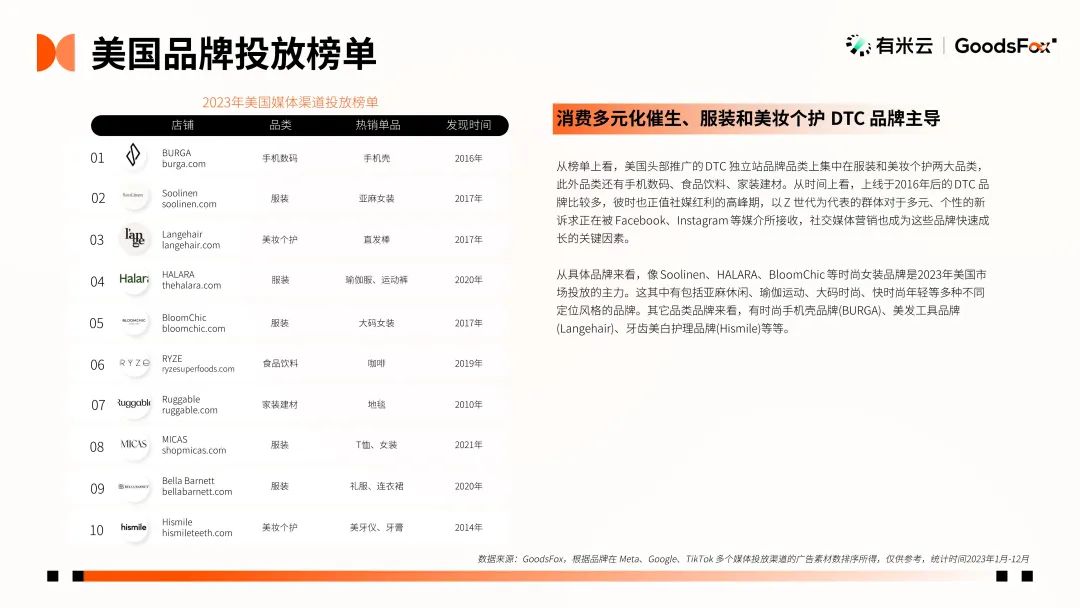

从投放榜单上看,美国头部推广的 DTC 独立站品牌品类上集中在服装和美妆个护两大品类,此外品类还有手机数码、食品饮料、家装建材。从时间上看,上线于2016年后的 DTC 品牌比较多,彼时也正值社媒红利的高峰期,以 Z 世代为代表的群体对于多元、个性的新诉求正在被 Facebook、Instagram 等媒介所接收,社交媒体营销也成为这些品牌快速成长的关键因素。

从具体品牌来看,像Soolinen、HALARA、BloomChic 等时尚女装品牌是2023年美国市场投放的主力。这其中有包括亚麻休闲、瑜伽运动、大码时尚、快时尚年轻等多种不同定位风格的品牌。其它品类品牌来看,有时尚手机壳品牌(BURGA)、美发工具品牌(Langehair)、牙齿美白护理品牌(Hismile)等等。

来源:《2023年 DTC 独立站品牌报告》

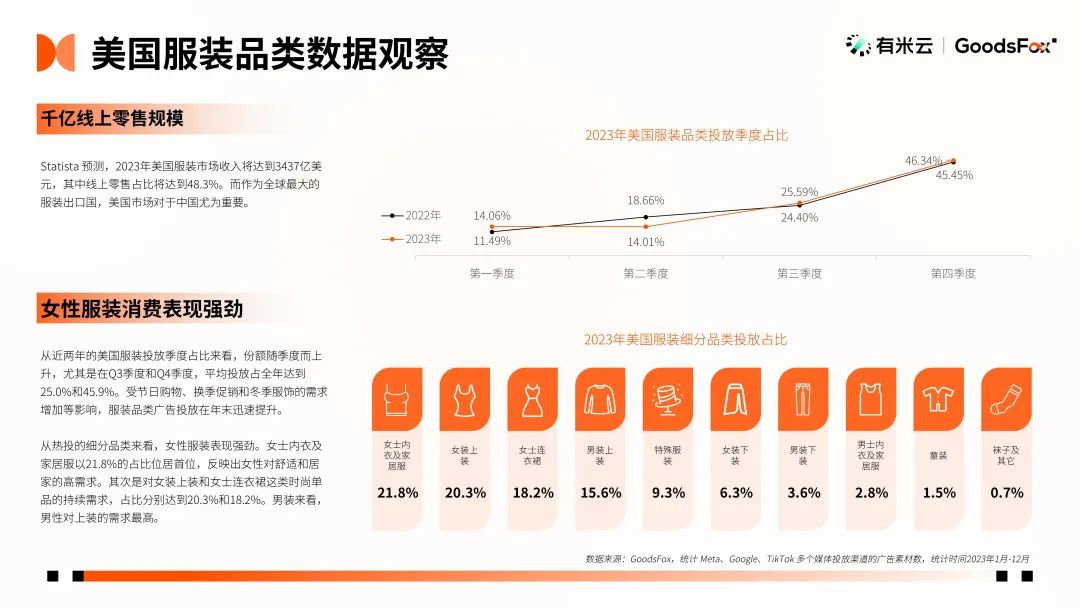

据 Statista 预测,2023年美国服装市场收入将达到3437亿美元,其中线上零售占比将达到48.3%。而作为全球最大的服装出口国,美国市场对于中国尤为重要。

从近两年的美国服装投放季度占比来看,份额随季度而上升,尤其是在第三季度和第四季度,平均投放占全年达到25.0%和45.9%。受节日购物、换季促销和冬季服饰的需求增加等影响,服装品类广告投放在年末迅速提升。

从热投的细分品类来看,女性服装表现强劲。女士内衣及家居服以21.8%的占比位居首位,反映出女性对舒适和居家的高需求。其次是对女装上装和女士连衣裙这类时尚单品的持续需求,占比分别达到20.3%和18.2%。男装来看,男性对上装的需求最高。

来源:《2023年 DTC 独立站品牌报告》

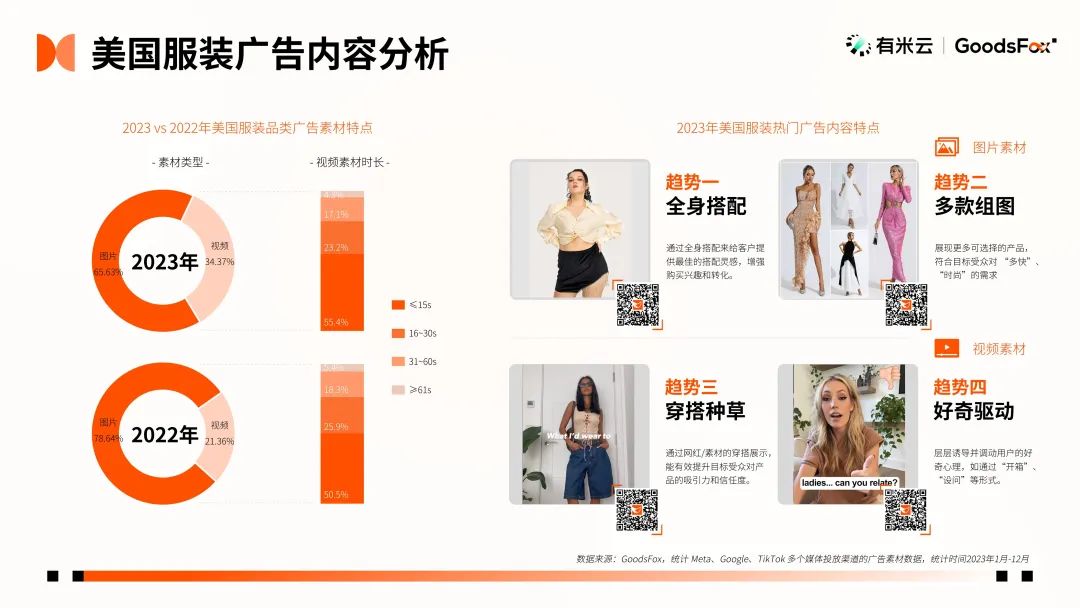

在服装类素材广告中,尽管图片仍占主导,但视频类型素材由2022年21.3%的占比提升至2023年的34.3%。而≤15s的视频素材占比则上升4.9%,来到2023年的55.4%。

在广告内容上,全身搭配、多款组图、穿搭种草和好奇驱动等成为制作热门素材的重要趋势。

来源:《2023年 DTC 独立站品牌报告》

领取报告全文,查看更多市场洞察。

近年来,随着女性消费者对审美标准多元化的接受,以及对“BodyPositivity”(身体积极主义)的重视,社媒上对“反身材焦虑”、“反卷尺码”的声浪不绝于耳。一些专注于细分品类或单品开始逐渐爆发,而塑身衣也正在其中。从 GoogleTrends 上的数据可以看出,“Shapewear”在2020年搜索热度急剧上升,随后的2022年和2023年达到顶峰,也可以直观反映消费者对这一品类的需求上升。

如今,塑身衣正在重新被定义为时尚单品。消费者在选购塑身衣产品时,会更加倾向于适合居家外出两种生活方式的多功能产品,而非是传统的收腰和紧身胸衣。

来源:《2023年 DTC 独立站品牌报告》

自2019年后,塑身衣品牌如雨后春笋般冒出,有诸如 SKIMS 的明星爆款品牌,也有专注于做产品的 Shapermint、Shapellx 等品牌,而成立于2022年的 Popilush 则是该赛道的后起之秀。尽管 Popilush 品牌声量和规模并不如前几家,但成立至今,凭借其差异化的产品定位和精准的营销,在塑身衣赛道崭露头角,获得不少消费者的喜爱。

据 SimilarWeb 数据,目前 Popilush 的官网月均访问量已达到32万,访问量已经超过 Shapellx,而日访问量则是 Shapermint 的1/8,品牌正在快速成长。

来源:《2023年 DTC 独立站品牌报告》

Popilush 的理念是旨在给女性提供更时尚前卫的塑身衣品牌,展现不同身材女性对自身体态的自信。正因如此,Popilush 在尺码上覆盖了多种尺寸,从S到4XL,适合不同身材的女性。同时在产品设计上,Popilush 比传统塑身衣产品更强调时尚特点。

Popilush 主要分为经典款式和主推款式两条产品线。其中经典款以上半身型或者全身型的塑身衣单品为主,价格在40至50美元区间。主打百搭、透气、高弹性等特点。另一条产品线则是以内置塑身衣为特点的系列,主要包括连衣裙、皮裙等时尚单品,价格在50至70美元区间。该系列主打外穿轻塑、具备时尚感的同时也避免了部分人对于“内衣外穿”的尴尬感受。这也是 Popilush 与其它同类型产品拉开差异化的点。

目前,Popilush 通过独立站和亚马逊双轮驱动,在品牌声量和爆款打造上已经形成了一套有效可行的策略。

来源:《2023年 DTC 独立站品牌报告》

Popilush 在流量获取上,建立起了以品牌独立站为核心的流量机制。主要包含社媒营销(官方账号运营+KOL 合作)、社媒广告以及自然搜索流量和付费搜索广告。从 GoodsFox 监测到的数据来看,社媒广告是 Popilush 在2023年新拓展的渠道,其中在 Meta 系媒体投放比重最高。

而由于产品“时尚”特性,因此达人合作是 Popilush 流量策略最为重要的一环。Popilush 在官网上推出了“InfluencerProgram”,通过达人传播加内容爆款的营销策略,不断让品牌出圈。

其中由 @chriena 在2023年3月发布的一条8秒的换装视频,获得了210万的播放量。该条视频以 Popilush 塑身连衣裙来搭配3种不同风格的穿搭,增加用户参与感的同时展示产品的百搭和多样性。此外还有由大码博主 @melanieangelese 在2023年4月份发布的一条产品试穿视频同样爆火,获得了350万的播放量。

来源:《2023年 DTC 独立站品牌报告》

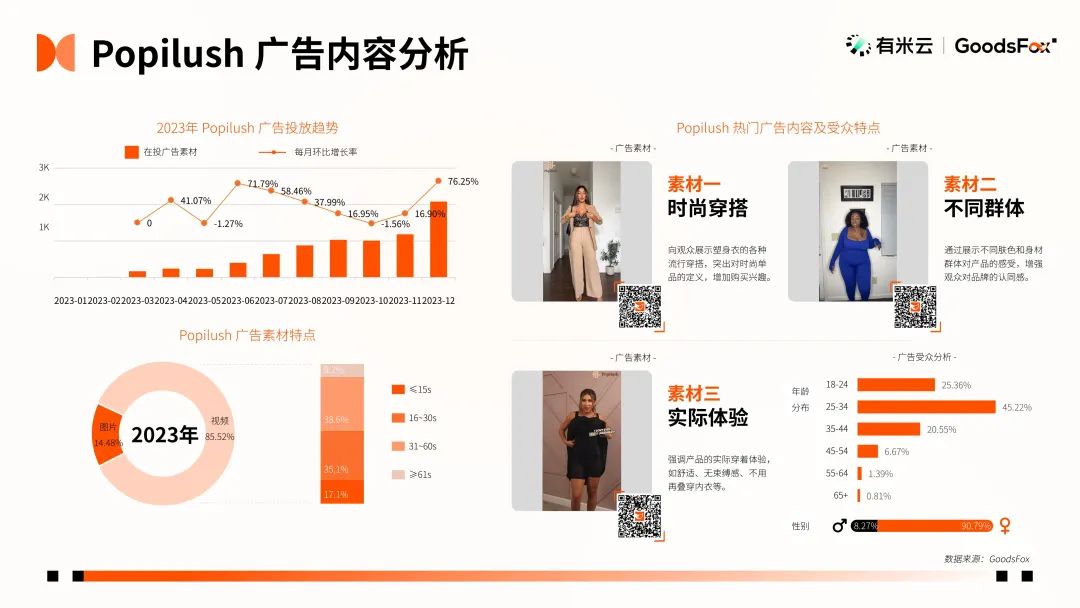

在广告投放上,Popilush 自2023年3月份开始投放广告,在12月份达到投放顶峰。其中,85.5%为视频类型广告。视频时长上看,在16~30s和31~60s的视频最为常用。

在广告内容上,Popilush 的热门素材主要体现为时尚穿搭、不同群体和实际体验三个特点。

来源:《2023年 DTC 独立站品牌报告》。

以上为《最新发布!2023年全球 DTC 独立站品牌报告》

(来源:跨境Ads_阿泰)

以上内容属作者个人观点,不代表雨果跨境立场!本文经原作者授权转载,转载需经原作者授权同意。