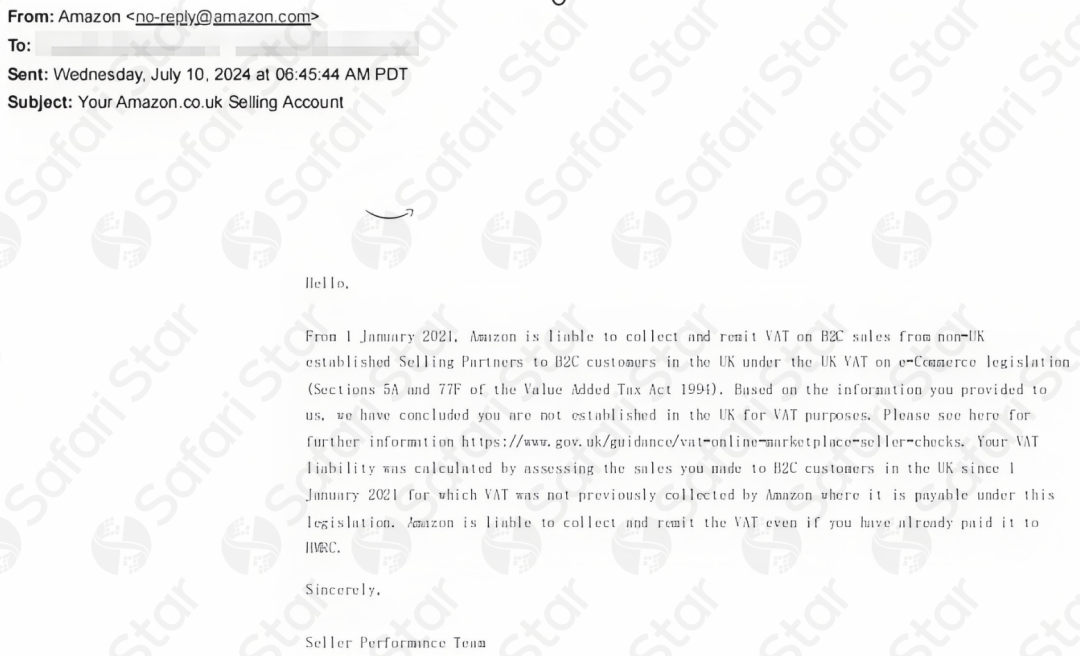

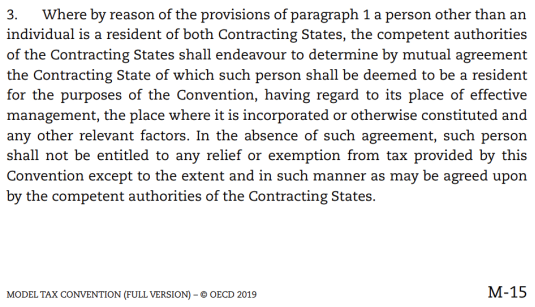

近期,一家已在英国注册并持有英国VAT号的中国背景企业(以下简称“O公司”),陷入被要求补缴高达约22万英镑(折合人民币约220万元)未代扣的VAT税款的困境。

而事实上,在此以前,该税款已通过Amazon平台代扣代缴功能处理完成,属于典型的“重复征税”问题。

本文将通过这个真实案例,带各位卖家朋友深入了解英国税务合规要点,以及遇到税局稽查时该如何正确应对。

(图片来源:自制)

一、案例背景:平台已扣税,税局为何坚持追缴?

O公司虽然注册在英国,但实际管理和控制地点位于中国。

根据英国税法,这类公司在VAT法规意义上属于“英国非居民企业”。因此,Amazon依据英国VAT相关法规对O公司在英B2C销售实施代扣代缴。

然而,英国税局却指出,O公司身为“英国本土公司”,应自行申报VAT,进而要求补缴过去的B2C销售未代扣的VAT税款。

关键矛盾点:

税局认定企业身份≠平台认定企业身份,导致同一笔税金面临双重征收风险。

二、破局关键:如何证明“英国非居民企业”身份?

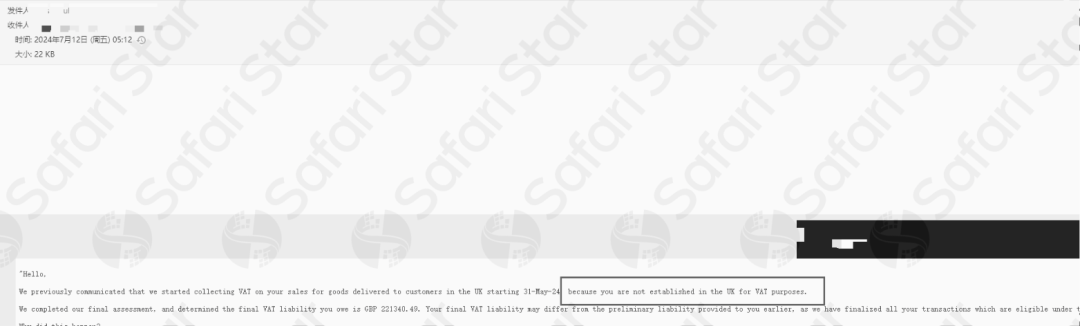

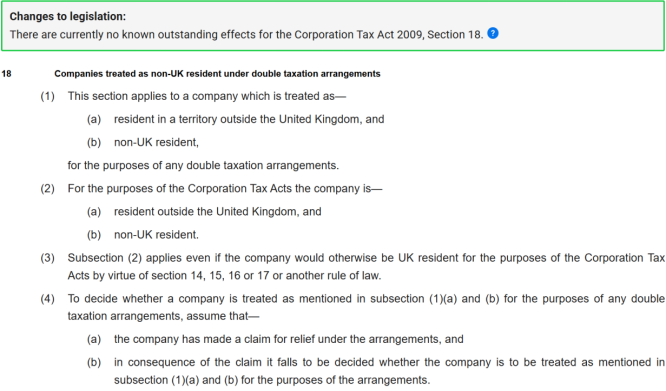

在分析完具体情况并查阅相关法律法规后,显然平台的处理方式符合现行法规要求。因此,应对重点应放在与税局的沟通上,尝试通过正式程序申请退税。

初步方案:

1、先行向平台支付22万英镑的税款,以确保平台销售业务不受影响;

2、随后向英国税局(HMRC)申请修改相关期间的VAT申报表,通过减少对应期间的销项税额,形成退税请求,从而引发税局审核和稽查程序。

很快就收到了税局的通知,认为O公司的做法是错误的,并拒绝了修改申请表的申请。

(图片来源:自制)

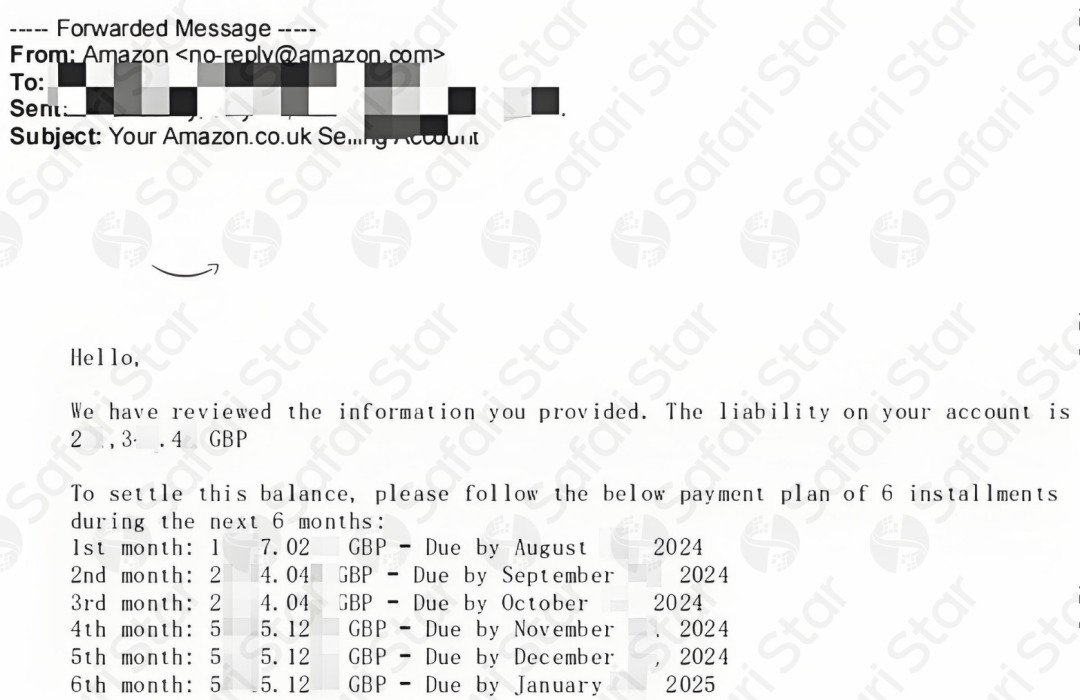

当做好前期铺垫工作后,迅速开始下一步的策略,围绕“公司实际管理和控制地不在英国”这一核心,展开深度举证:

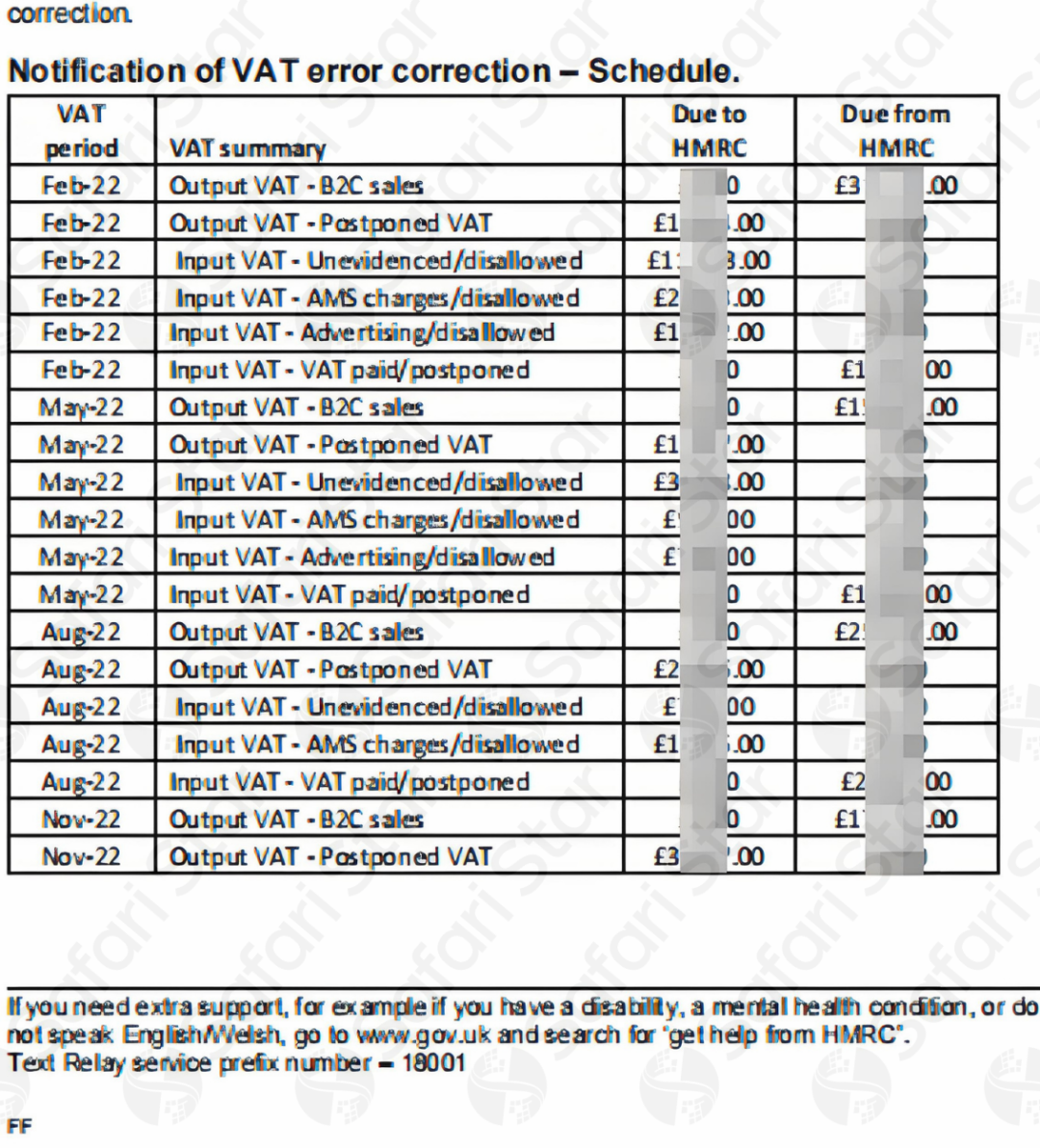

1、法律依据强化

援引英国公司法(Corporation Tax Acts)以及OECD税收协定中关于“有效管理地”(POEM)的判定标准,明确税收居民身份应取决于“公司实质受控与管理地”,而非仅仅依赖形式注册地。

根据英国相关法律,判断一家企业是否属于“英国本土公司”(UK resident company)的核心标准是:公司的日常管理和控制地点是否在英国。换句话说,不论公司注册地在哪里,其是否被认定为英国本土公司,关键在于管理决策和日常运营是否在英国进行。

(图片来源:OECD Model Tax Convention 2017)

可以用来证明公司为英国本土公司的证据包括:

- 带有付款证明的英国办公室租赁/租约协议;

- 在营业地址雇用的员工记录,以及可用的PAYE记录;

- 市政税账单(Council Tax);

- 水电等公共事业账单;

- 日常业务购买的收据;

- 英国法人所持有的国民保险号码(National Insurance Number)。

即便是海外公司,也可以在满足上述条件、将公司日常管理和控制地点设在英国的情况下,被认定为英国公司。

需要注意的是,税局不接受以下形式的地址或证据作为认定依据:

- 代理地址(Registered Agent Address)

- 邮件转发地址

- 虚拟办公地址

2、地址证据更新

在Companies House上将“主要经营地址”(principal place of business address)变更为董事居住地,即中国,以真实反映公司日常管理团队及决策控制地点位于英国境外。

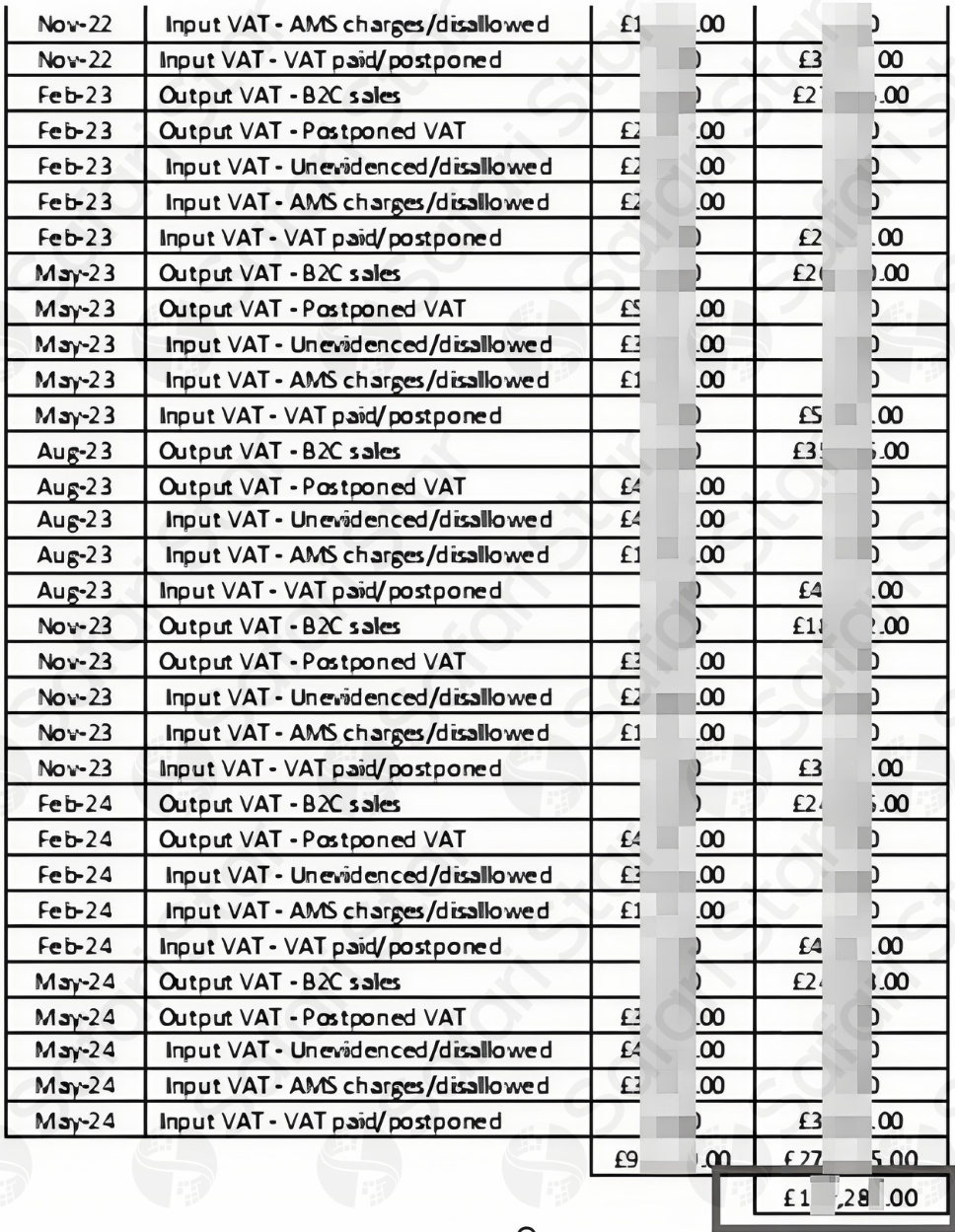

3、相关材料举证

1)提交平台代扣代缴相关证据,包括但不限于与平台之间的邮件往来、支付平台税金的水单等,以佐证实际缴税情况;

2)提供支付税金的水单、VAT计算工作底稿(VAT calculation working paper)、销售报告等资料,证明税款的支付及交易数据的真实性;

3)递交Companies House出具的公司经营地址信息(中国地址),以进一步支持公司实际管理地点在英国之外的事实。

(图片来源:自制)

三、税局态度:从拒绝修改到认可证据链的转变

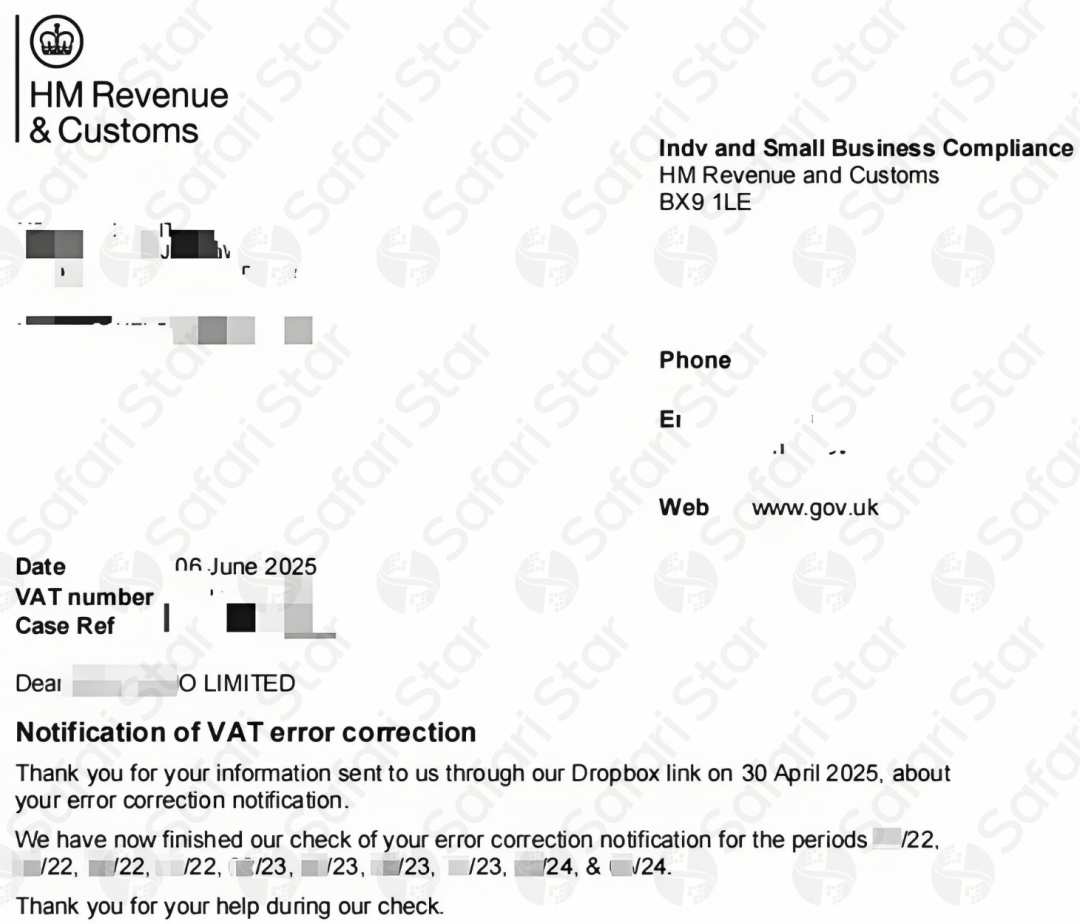

在第二次申述中,税局最终认可了提交的证据链,确认了O公司作为“英国非税收居民企业”身份,从而成功避免了重复缴纳的税款,实现了合规且有效的税务处理。

(图片来源:自制)

四、案例启示:跨境卖家必备的英国税务合规要点

要点1:“本土公司”认定,注册地≠税收居民

通过本案例可以看出,英国公司是否被认定为“本土公司”,核心取决于公司日常管理和控制(place of effective management)是否在英国,而不仅仅是公司注册地或VAT证书上显示的地址。对于海外公司,即便注册于英国,如果实际管理和决策地点不在英国,也可能不被视为英国税收居民公司。

要点2:证据链完整性决定申述成败

需留存:平台代扣代缴记录、账单及税务缴纳凭证、办公租赁、员工记录等相关材料。在涉及平台代扣代缴或VAT争议时,及时提供清晰、可验证的证据,是有效避免重复缴税或税务风险的关键。

要点3:个案“case by case”分析至关重要

不同运营模式、管理架构可能导致税局认定差异,建议提前进行税务定位评估,避免事后补救。

五、结语:实质大于形式,前瞻防患未然

英国VAT合规绝非“有号即可”,而需从企业实质运营层面规范管理流程、留存完整证据。

封面来源/图虫创意

(来源:Amy聊跨境)

以上内容属作者个人观点,不代表雨果跨境立场!本文经原作者授权转载,转载需经原作者授权同意。