(图片来源:图虫创意)

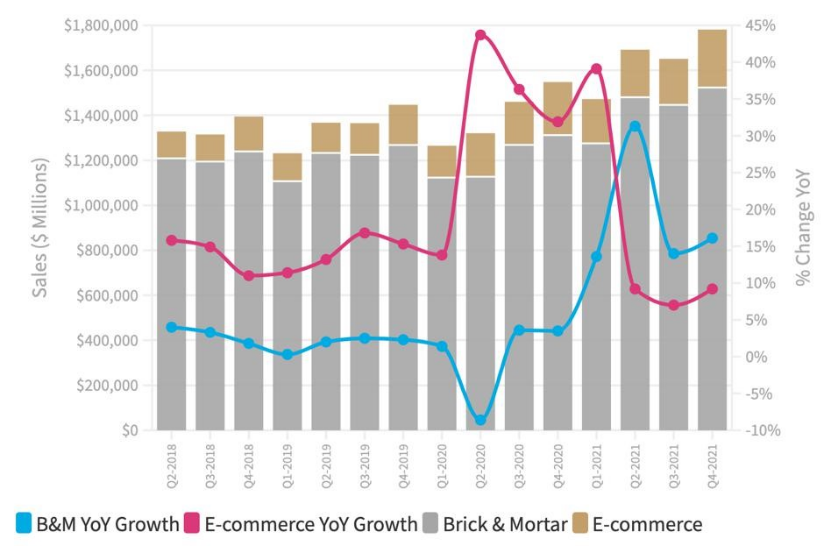

近几年,电商零售经济在美国迅速发展。根据美国政府电子商务部门(the US Department of Commerce)的数据显示,从2018年第二季度到2021年第二季度,电商零售经济增幅大比例高于于实体零售经济(如下图),因此,美国政府越来越重视电商零售经济,在2022年首次把电商零售经济的统计数据和其他非实体零售经济(比如函购mail order)等完全区分开并独立统计,在统计数据中,过去两年增速最快的品类是电子类产品、家具,这些品类相比于2019年增长了超过200%,而服装品类则增长39%。

图源/The US Department of Commerce

在这些增长中,毫无疑问中国电商卖家贡献颇多。但随着电商经济越来越被美国政府关注,伴随着DTC品牌出海和独立站建站潮的兴起,对于中国电商企业,美国市场也隐藏了一个很大的风险。

图源/图虫创意

独立站需要执行美国消费税合规管理吗?

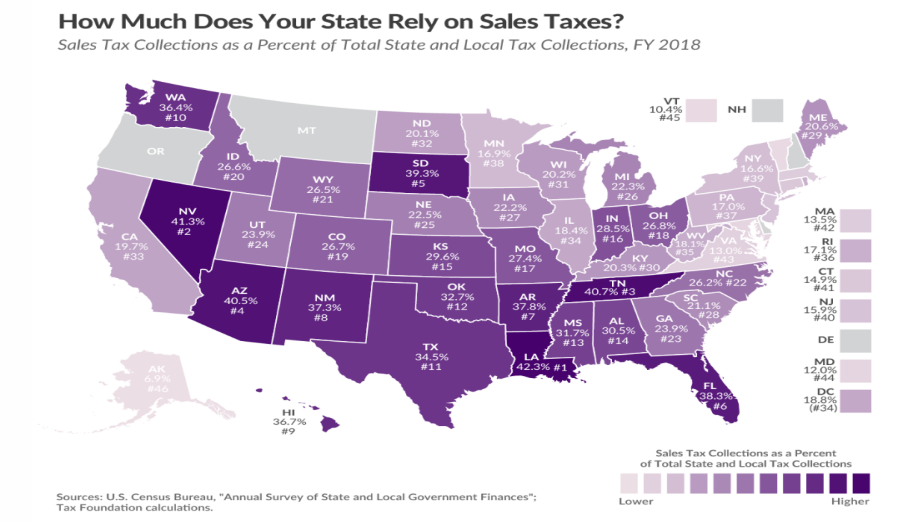

相信大多数独立站卖家对美国消费税都有所耳闻,消费税是一种很普遍的基于商品和服务的间接税,美国政府要求卖家(或平台)在交易产生时向消费者收取,大家去美国旅游购物或者吃饭时,账单上会有一项tax,这就是消费税。对于美国政府,消费税是一个主要的税项和收入来源,在绝大多数州,销售税占财政收入的比例超过20%(如下图)。

根据调查,目前还有相当一部分的中国独立站卖家对于美国消费税的合规管理认知有误(没有更新),您的独立站在美国市场需要执行消费税合规管理吗?对于中型以上的独立站来说(无论有没有在美国注册实体公司),答案是肯定的,原因如下。

针对跨境电商行业,在2018年夏天之前,其实美国消费税跟大多数的中国卖家没有太多联系,当时的法律要求是只有当卖家在美国有分公司、员工、仓储时,才会涉及美国消费税管理。

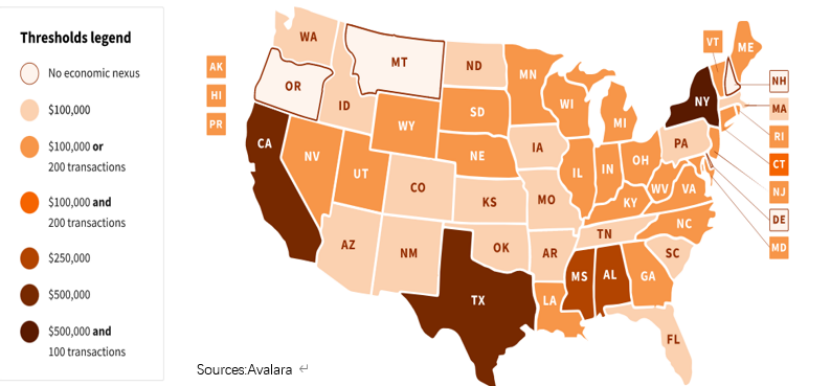

但风云突变,在2018年夏天的The Wayfair 案件中,美国最高法院裁定,当货物/服务在美国市场销售时(无论通过何种形式),无论卖家的注册地在哪个国家,无论卖家在美国是否有分公司/员工/仓储,只要触发一定的销量门坎,都需要合规执行美国消费税管理。新增的条款被称为economic nexus(经济联系)。最高法院做出这一判决主要有两个原因,第一是实体经济一直在大规模的投诉电商经济的不当竞争(之前大多数电商订单消费者都不需要缴消费税),第二是在电商经济快速发展的背景下,美国政府财政对于电商消费税的巨大需求。

而触发economic nexus(经济联系)的门坎相对很低,在美国大部分的州,只要卖家在某一个州一个自然年内的销售订单达到200单,或销售额达到10万美元,就会触发这个条款,需要卖家执行消费税合规管理。具体每个州的规则不一样,具体如下图。可以认为,中国每一个腰部以上的独立站卖家都会触发这个条款,都需要执行消费税合规管理,而卖家如果是通过平台销售,则平台代缴。

消费税合规管理是在美国市场的最基本和最重要的合规要求之一,之所以说最基本是因为合规缴纳销售税对于美国消费者和美国政府来说是最自然的逻辑(在美国居住过的朋友可能深有体会),说最重要是因为美国税务局越来越重视这项合规,而且税务局可以轻易就能查到某独立站是否在执行这项合规要求,所以如果独立站触发了条款却没有执行消费税合规管理,风险巨大。

美国税务机构对于独立站消费税合规的审计越来越频繁,如果被税务机构主动查到独立站(触发条款)却未执行消费税管理,除了需要应对“有口皆碑”的美国税务机构严厉而繁琐的审计外,独立站还需要自掏腰包给税务局支付这一费用(包括之前的消费税欠款,利息和罚金),金额大概率会超过独立站GMV的10%,哪怕目前没有被税务机关审查到,(如果没有执行合规)这一潜在的巨大风险对于独立站品牌的长期稳定发展,融资,并购时可能会构成很大的阻碍。

据了解,涉及美国市场的前100的中国卖家独立站中,有近50%的客户已经意识到这个风险并执行了消费税合规管理(如下图)。没有执行的卖家中,有一部分卖家没有意识到这个风险,错误的认为它们并没有在美国注册实体公司所以不适用这一条款。而另外相当多的一部分卖家则是知道这个风险,但苦于没有好的渠道去了解如何执行这项合规,执行成本是多少。

回到销售税合规管理本身,独立站触发了条款之后具体需要做什么呢?首先,需要在触发的州去注册税号,根据每个订单的情况去跟消费者(买家)收取准确的消费税,然后按照每个州/税局的要求去做申报及缴纳税金,听起来似乎并不复杂?其实很复杂。原因是美国目前有45个州,14000个税务管辖区涉及销售税,每个税务管辖区的税率和申报、缴纳规则都不尽相同,举个简单的例子,加州有超过2000个税务管辖区,消费税税率范围是7.25%-10.25%,哪怕是一条街道的两个邻居购买了一样的货品,这两个订单的税率可能是完全不一样,原因是这两个临近的地址是率属于不同的税务管辖区。而且每个订单的税率最终是根据商品种类,购买者身份(是否有免税证书),下单地址来综合决定的。再加上这14000个税务管辖区的税率和申报规则不是一成不变的,可以想象独立站要做到每个订单准确的收取消费税,并准时,合规的给对应的税局申报并缴纳税金并不简单!

这时独立站就需要一个简单高效的软件去做这项合规管理。Avalara是提供美国消费税管理软件服务最大的供应商之一,创立于2004年,总部位于美国西雅图,它是纽交所上市公司(股票代码AVLR,市值超百亿美元),在全球有超过5000员工,服务超过10万家国际客户。

通过Avalara的专业服务,先帮助独立站确定在美国哪些州会涉及消费税管理,再帮助客户申请相应的税号,通过成熟的Ava Tax系统对接帮助客户对每一个订单准确的计算税率,并帮助客户向相关的各地税局合规申报并缴纳税金,同时Avalara也提供一系列的税务相关的增值服务。

目前Avalara开始服务中国市场,对于中国的独立站客户,有专门的中文对接团队协助沟通,对于中国卖家还有特定的优惠活动。

Avalara很乐意跟独立站卖家一对一的沟通,给卖家更新最新的美国消费税管理情况,帮助中国卖家更好的去评估这一风险,并结合实际情况提供相应的建议和方案。有兴趣的独立站卖家请扫描下方的微信联系我们(加微信请简单备注)。

在全球税务合规方面,除了美国的消费税管理方案之外,Avalara还通过在欧盟及英国,巴西,印度的本土专业团队,提供欧洲税务合规的相关方案,印度的GST税务合规方案以及巴西的税务合规方案支持。

(编辑:江同)

(来源:Molly谈独立站)

以上内容仅代表作者本人观点,不代表雨果跨境立场!如有关于作品内容、版权或其它问题请于作品发表后的30日内与雨果跨境取得联系。