(图源:沙之星跨境)

你知道吗?中国企业也需要申报加拿大企业所得税,否则将有可能获得最多2500加币的罚款!

然而,这其实并不是什么新的政策,早在2020年,加拿大就已颁布了相关的税法。法规生效以来,加拿大税局要求非居民企业申报和缴纳就加拿大赚取收入产生的企业所得税。

因此,小星想提醒大家千万不要忽视申报加拿大企业所得税这项税法要求!

根据加拿大《所得税法》,在加拿大产生以下收入则需要申报缴纳企业所得税(以下简称“CIT”):

01

居民公司:

企业应就取得的应纳税所得按照加拿大所得税法规定缴纳企业所得税;

所得税法适用于加拿大居民企业取得的全部收入所得,包括来源于概念上和地理位置上的所得。

02

非居民公司:

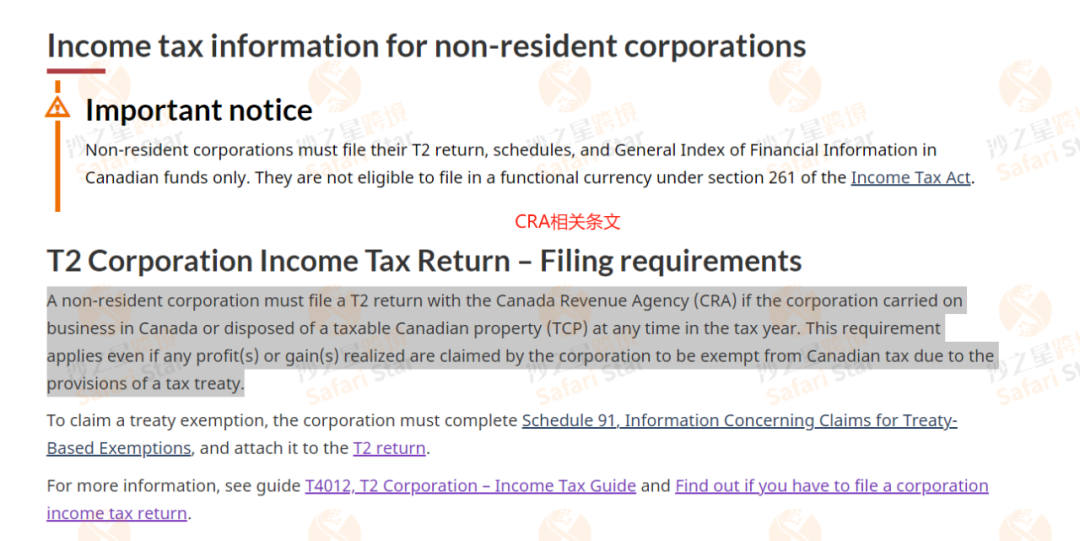

非居民公司只有在加拿大获得的收入需要申报缴纳加拿大所得税,这包括:

在加拿大从事商业活动,从而取得的营业收入;

如果非居民公司从事以下活动,将被认为在加拿大从事商业活动:

在加拿大营销获取订单,或通过代理/雇员开展销售活动;

处置加拿大应税财产所得

来自加拿大的收入,如租金收入、特许权使用费、退休金、利息和股息

以上收入需要在加拿大申报缴纳加拿大企业所得税,即使由于税收协定的规定,公司声称实现的任何利润或收益免征加拿大税,这一要求也适用。

(图源:沙之星跨境)

补充:居民企业 Vs 非居民企业

居民公司包括:

根据加拿大《所得税法》的有关规定,几乎所有在加拿大境内组建或者成立的公司都是加拿大的居民公司;不是在加拿大境内组建或者成立的公司,如果是在加拿大境内执行中央管理和控制,那么该公司也被认为是加拿大的居民公司;即:公司中央管理和控制权的行使地点在加拿大,一般通常是董事会开会并做出决定的地方。

非居民公司包括:

在加拿大境外注册成立或其中央管理和控制在加拿大境外行使,则将被视为加拿大非居民公司(公司董事等有权在加拿大代表该非居民企业签订合同,则该个人在企业进项的任何活动,都将被认为该企业在加拿大有常设机构。)

根据上述税法内容,对跨境电商而言,如果你的公司属于加拿大非居民企业,那么你在加拿大从事商业活动所得收入就需要申报缴纳企业所得税;如果你的公司属于居民公司,那么你在任何地方取得的全部收入,都需要在加拿大申报缴纳所得税。

目前, 大部分中国企业都属于加拿大非居民企业。

非居民公司构成常设机构:

如果企业被判定为在加拿大有常设机构,在常设机构赚取的收入,必须在加拿大申报和缴纳所得税,但如果公司在所属国申报缴纳了一部分,可以在加拿大申请抵扣。

例如:香港公司的所得税率为16.5%,如果香港公司在加拿大通过常设机构在加拿大销售,对于在加拿大当地产生的收入,需要按照38%的基本税率申报和缴纳所得税,香港缴纳的16.5%可以在申报加拿大CIT的时候申请抵扣,假设应纳税所得额是100加币,香港公司实际补缴21.5加币(100*38%-100*16.5%)的所得税。

非居民公司不构成常设机构:

根据中国和加拿大的双边贸易协议,由于加拿大税局只针对在加拿大构成常设机构的利润征税,如果不构成常设机构,在加拿大赚取的利润可以申请在中国缴纳所得税,并在加拿大申请豁免缴纳,但还是需要在加拿大申报。

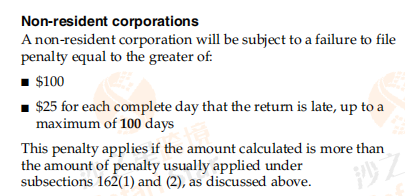

非居民公司如不申报CIT,将产生以下两项罚款金额:

1、100加币;

2、每逾期一天支付25加币,最多100天,也就是2,500加币

(图源:沙之星跨境)

随时税务合规进程的步骤加快,很多卖家朋友的合规意识也越来越强。我们收到的很多关于加拿大所得税是否要缴纳的咨询,都是卖家们自动自发来要求合规,只为在未来的经营途中少埋雷,为业绩稳健增长做好必要的保护措施。

非居民公司申报CIT步骤:

01申请企业所得税账号RC account

目前申请RC账号的时效为2-3个月

02提交申报资料

申报所需资料如下:公司基本信息,如:法人名字、公司名字、公司所在地、公司年度结账日等

03提供公司在加拿大的详细信息

包括所有的收入来源(含GST),含:销售商品产生的收入、销售服务产生的收入等;和公司在加拿大雇员(加拿大籍和非加拿大籍)人数和工资汇总情况。

非居民公司申报截至日期:

非居民公司在每个纳税年度结束后的六个月内提交报税表。公司的纳税年度是它的财政年度,比如财务年度截至日是:12月31日,申报截至日是第二年的6月30日。

根据《中华人民共和国政府和加拿大政府关于对所得避免双重征税和防止偷漏税的协定》

第五条常设机构

四、虽有第一款至第三款的规定,“常设机构”一语应认为不包括:

(二)专为储存、陈列或者交付的目的而保存本企业货物或者商品的;

第七条 营业利润

一、缔约国(中国)一方企业的利润应仅在该缔约国(中国)征税,但该企业通过设在缔约国另一方(加拿大)常设机构在该缔约国另一方(加拿大)进行营业的除外。如果该企业通过设在该缔约国另一方(加拿大)的常设机构在该缔约国另一方(加拿大)进行营业或已进行营业,其利润可以在该缔约国另一方(加拿大)征税,但应仅以属于该常设机构的利润为限。

(来源:Amy聊跨境)

以上内容属作者个人观点,不代表雨果跨境立场!本文经原作者授权转载,转载需经原作者授权同意。