对于众多跨境电商卖家而言,欧洲市场以其巨大的消费潜力吸引着全球目光,然而,与之伴随的VAT合规问题,却成为许多卖家,尤其是初入欧洲市场者的一大“门槛”。与起步相对简单的美国站不同,欧洲站涉及VAT、EPR等多重环节,复杂性更高。理解并妥善处理VAT事宜,不仅是合法经营的前提,更是优化税务成本、提升利润的关键所在。【欧洲电商增长风口在哪?11月25日广州线下沙龙:平台入驻一站式直连,解读品类红利,点击此报名】

VAT核心概念与跨境应用

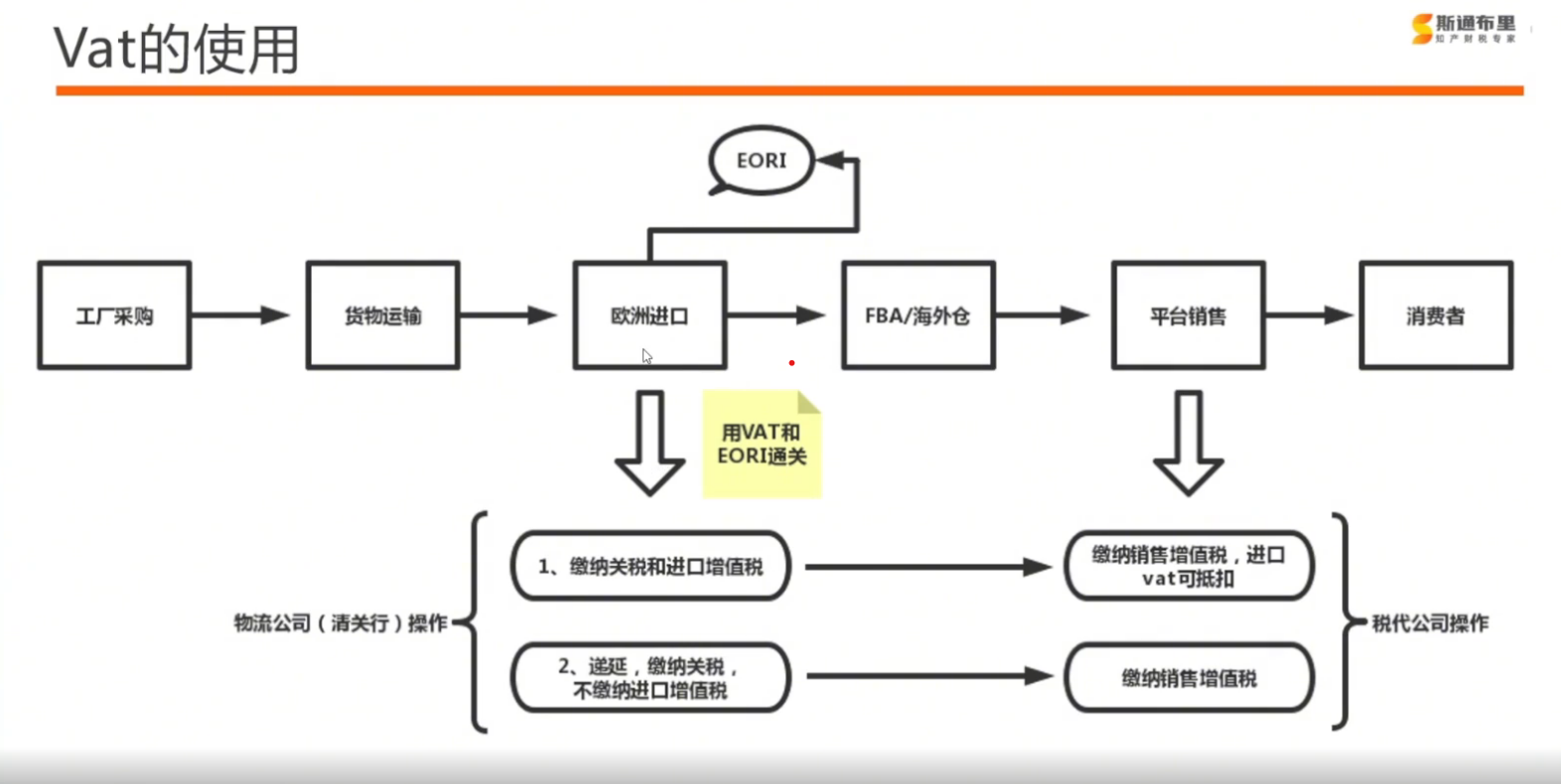

VAT的本质与国内的增值税类似,是针对商品或服务在流转过程中产生的增值额征收的税款。在欧洲境内,销售商品、提供劳务、转让无形资产等均属于应税行为,所产生的销售额即为“销项”。而货物进入欧洲清关时缴纳的进口增值税,则构成“进项”。实际应缴纳的VAT,通常为销项VAT减去可抵扣的进项VAT后的差额。

货物进入海外仓(包括FBA)后,进行平台销售并送达消费者。此阶段的销售VAT由税代协助申报缴纳。值得注意的是,对于从中国直发给欧洲消费者的小包(通常价值低于150欧元),需使用IOSS机制进行申报通关,可免缴关税和进口VAT,但需在销售后按目的国税率缴纳销售VAT。然而,由于此前存在部分卖家或物流商利用IOSS清关后未如实申报销售税的情况,导致稽查风险增加,许多会计事务所已对此业务趋于谨慎。

VAT注册、申报与代扣代缴下的合规要点

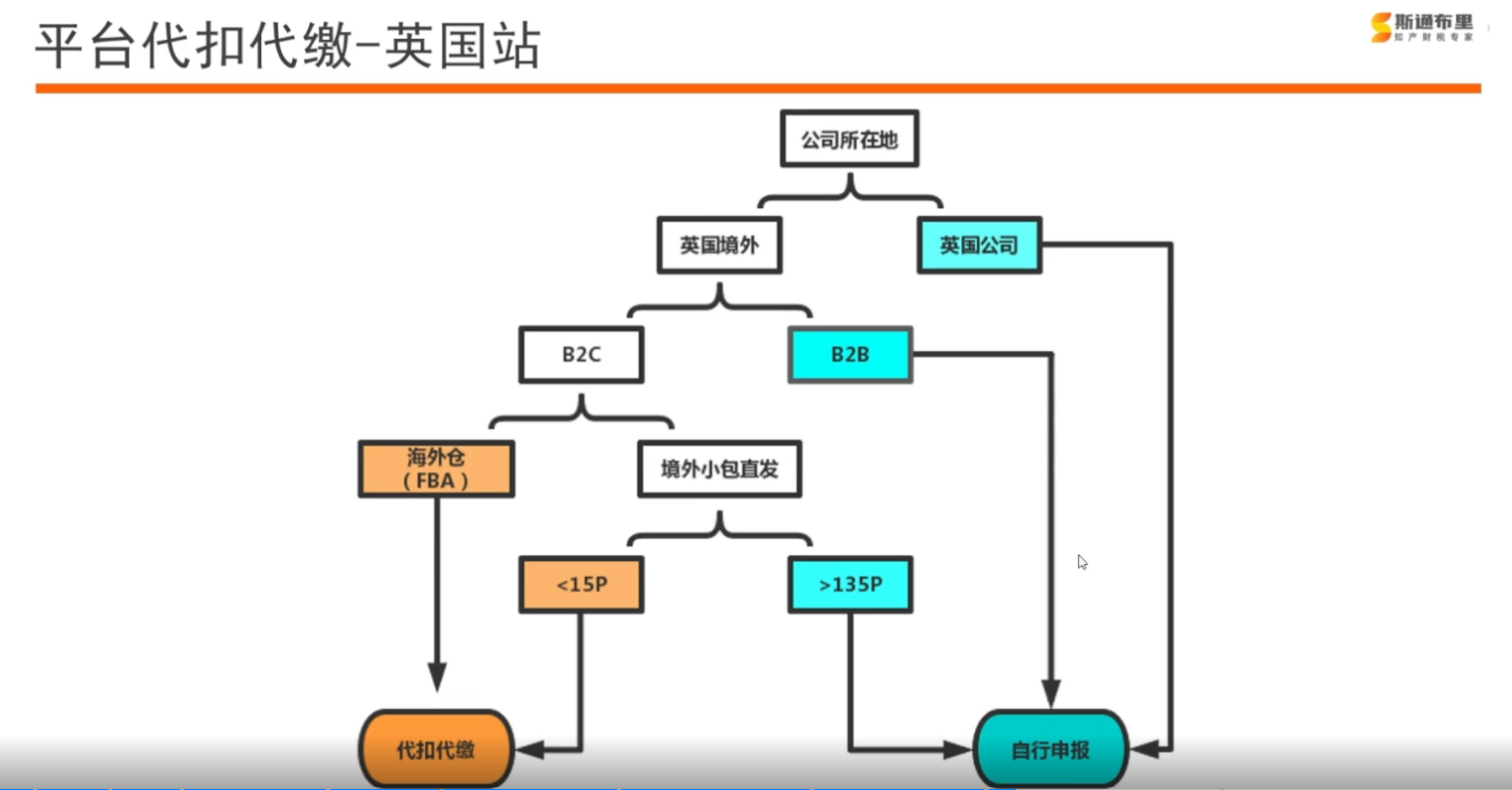

即便在亚马逊等平台普遍实行代扣代缴的背景下,卖家自行注册VAT并按时申报依然是强制要求。注册流程:包括资料准备、提交税局、等待下号(周期约两个月)等步骤。申报周期因国而异,例如英国为非常规季度申报,而法、西等国多为常规季度申报。申报需提供进项(清关数据)与销项(平台交易报告)资料,经计算确认后提交税局并完成缴税。

合理税务筹划与本土公司战略价值

在合规框架下进行税务优化是提升利润的有效途径。以英国为例,本土公司若年销售额在一定门槛内(如23万英镑以下),可申请低税率计划,税率可低至6.5%(首年优惠)或7.5%,远低于标准税率,且部分品类(如婴儿产品)享受零税率。卖家可通过合理分摊业务至多个店铺、利用进项成本(如本土仓储、维修、人工等)进行抵扣等方式进行规划。

注册英国本土公司流程相对简便,核名通过后提交法人信息即可快速获得证书,具体流程如下图,后续需办理税务登记(VAT和EORI号)。然而,当前平台(如亚马逊、TikTok Shop)对本土公司的审核日益严格,尤其强调对法人身份真实性和地址有效性的核查,虚拟地址风险增高,实际运营凭证愈发重要。

采用本土公司运营的优势显著:一是平台流量可能获得倾斜,可提升品牌流量权重;二是具备税务申报的自主规划空间,运营灵活性更高;三是可享受亚马逊官方物流补贴等政策支持;四是有助于打造本地化品牌形象,深度融入高消费力市场,弥补供应链短板。尽管初期投入成本较高(例如欧洲部分国家整套公司及店铺注册费用可达18万元),但对于谋求长远发展和品牌化运营的卖家而言,其战略价值不容忽视。

面对欧洲VAT的复杂体系,卖家唯有深入理解规则,坚持合规运营,并善用本土化策略与合规的税务筹划工具,方能在竞争激烈的欧洲市场中行稳致远,真正将税务挑战转化为成本优势与品牌机遇。合规是底线,优化是智慧,二者结合,方能穿越迷雾,抓住欧洲市场的增长红利!

封面来源/图虫创意

(来源:雨果跨境编辑部)