很多跨境电商卖家都注册了香港公司,但对于如何用好香港公司?香港公司在公司整个商业模式当中的定位以及职能,香港公司的税收制度,以及经常听到的离岸豁免还是云里雾里,今天小编围绕香港税制来给大家深度拆解一下,因篇幅比较长,因此小编将拆分多个篇幅为大家讲解,希望看完的朋友能有所收获。

很多跨境电商卖家都注册了香港公司,但对于如何用好香港公司?香港公司在公司整个商业模式当中的定位以及职能,香港公司的税收制度,以及经常听到的离岸豁免还是云里雾里,今天小编围绕香港税制来给大家深度拆解一下,因篇幅比较长,因此小编将拆分多个篇幅为大家讲解,希望看完的朋友能有所收获。

香港以其低税率、属地征税原则、税种简单的税收制度,成为全球企业税务规划的热门选择。今天就让我们一起了解下香港税制到底有多香?

香港现行税制为分类税制,以所得税为主,辅以行为税和财产税。其中:

1、香港三大核心税种

2、其他税项包括

厘印税、关税、博彩税和酒店房租税、差饷、飞机乘客离境税、 车辆首次登记税、商业登记费等。

3、香港免税优势(杀手锏)

进出口自由:

(一)地域来源征税:

与中国大陆所采取的税务居民征税原则不同,香港主要采用地域来源征税原则,即仅对源自香港的利润征税;收入的来源地不是香港(如海外贸易、投资分红),那么在香港就无需缴纳利得税。

(二)判定标准:

合同签署地、交易执行地、货物中转地、人员参与地是否在香港。

需证明业务运营流程(如采购、销售、物流)与香港无实质关联。

(一)征税对象:

香港利得税针对在香港从事经营活动的所有实体,具体包括:

1、企业法人:

在香港注册的公司(本地公司)

在香港以外注册但实际管理或控制在香港的公司(税务居民企业)

2、非法人实体:

独资企业(Sole Proprietorship)

(二)核心原则:

地域来源征税:仅对源自香港的利润征税,离岸收入(如海外贸易、投资分红)免税。

判定标准:合同签署地、货物物流路径、业务执行环节、资金流向是否与香港有关联。

(三)利得税两级税率优惠:

图片来源:跨境电商财税课堂

注:为防止大型企业通过分拆公司重复享受优惠,确保税收公平,同一集团仅一家企业享受首200万利润的优惠税率,其他关联企业按标准税率征税。

举例:集团旗下有A、B两家香港公司,若提名A公司享受优惠,则B公司所有利润按16.5%纳税

(四)利得税具体怎么算?

香港利得税的计算有点类似国内,也是基于净利润征税,计算公式为:应纳税利润=收入总额-可扣除成本及费用。

1、可扣除的成本及费用

折旧与摊销:厂房设备按 60%初始折旧率抵减,无形资产5-10年摊销。

研发开支:符合条件的研发支出可获 300%扣税优惠。

2、不可扣除的费用

3、利得税具体怎么算?

案例: 某香港贸易公司年收入500万港元,成本费用300万港元(含租金50万、员工薪资150万、物流费100万)

应缴利得税=(200万×8.25%)+(500万−200万)×16.5%= 16.5 万 + 49.5 万 = 66 万港元。

4、香港利得税临时宽减政策

香港特区政府在不同时期会推出利得税宽减政策以减轻企业负担,促进经济发展。每年额度都会不同,在2024/25课税年度,企业本来要交的利得税,可以有1500港元减免额度。

比如说: 一家企业在 2024/25 年度算出来应该交利得税1000港元,那这次就可以全免,不用交了;要是算出来应该交2000港元,那就只需要交超出1500港元的部分,也就是500港元就可以了。

(五)香港利得税调整和弥补亏损

香港利得税计算时,企业的财务利润得先按税法规定进行调整,调整后才能用来弥补以前的亏损。

比如说,一家公司今年财务报表上利润是80万。但按税法规定,有些费用不能全扣,或者有些收入得算进来,这样调整后利润变成了 100万,这国内企业所得税的纳税调增有点类似。假设这家公司去年亏了30万,那今年就用调整后的100万利润去弥补去年的亏损。弥补亏损后,剩余的利润为100 - 30 = 70 万。这70万就是该公司今年用于计算利得税的应纳税所得额。

(一)什么是薪俸税?

香港薪俸税是针对个人在香港工作或退休所得收入的直接税,征税范围包括:

收入类型:工资、奖金、津贴(住房/交通/教育)、佣金、董事酬金、退休金、股份期权收益(行权差价)。

征税原则:仅对源自香港的收入征税(根据合同签订地、工作执行地判定)。

免税范围:非香港来源收入(如海外工作且雇主为非港公司)、资本增值(股票/房产买卖)、股息收入。

(二) 哪些人需要缴纳薪俸税?

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

(三)薪俸税税率及计算方式

目前香港的薪俸税额计算方式有2种,一种是按累进税率计算,另一种则是按标准税率计算。

1、累进税率(适合中低收入人群)

按收入分阶递增征税,税率从2%递增至17%,类似我们国内工资薪金7级累进税率的逻辑。

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

2、标准税率(适用于高收入者或公司董事)

前500万港元净收入按15%的税率征税,超过500万港元的部分适用16%的税率。

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

3、香港薪俸税免税额/抵扣额(2024/25年度)

免税额

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

4、薪俸税具体怎么算?

应课税入息=总收入-免税额-扣除项(强积金、居所利息等)。

举例:老王年收入600万港元,扣除强积金1.8万、居所利息12万后:

应课税入息净额= 6,000,000 - 132,000(单身免税额)- 138,000 =5,730,000港元

标准税:5,000,000×15% + 730,000×16% = 750,000 + 116,800 = 866,800港元

累进税:最高档为17%(超过200,000港元部分)

物业税是针对在香港持有土地或楼宇并出租收取租金的业主所征收的税(无论是否为香港居民),全年租金收入扣除以下支出后按15%税率征税。可扣除项目:

香港厘印税就好比国内的印花税,在公司股份转让等一些特定交易行为中需要缴纳。简单来说,当公司的股权发生转移时,就可能要按一定比例交税。这是一个平常大家极易忽略的税。

从 2021 年起,香港股权转让的厘印税税率是 0.2%。这意味着,如果公司的注册资本很高,未来进行股份转让时,要交的厘印税就会比较多。比如说,一家公司注册资本是 1000 万,转让全部股份时,就得交 2 万的厘印税。

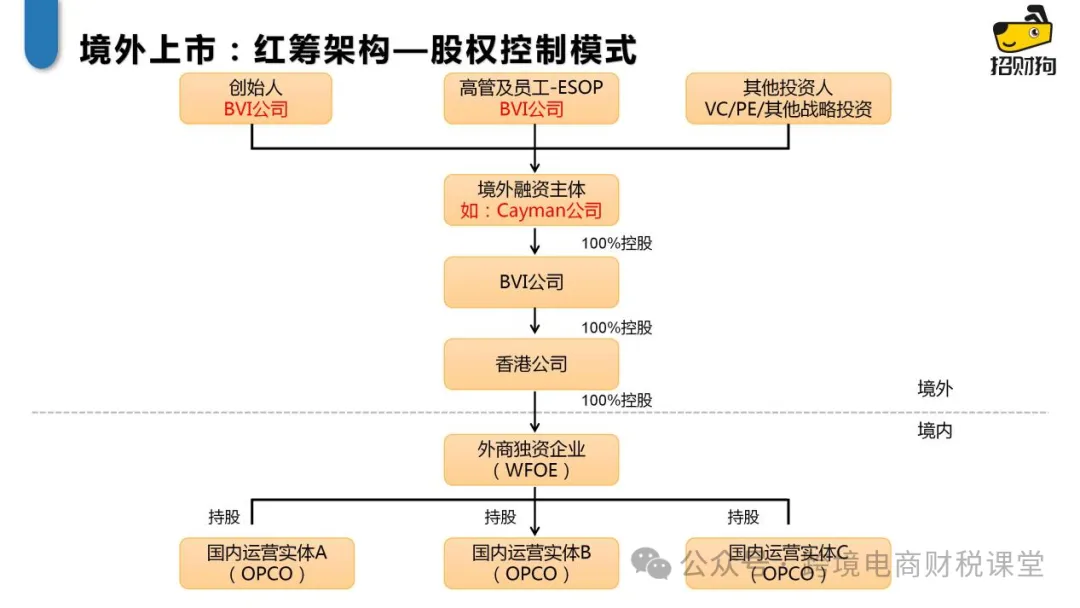

为了避开这笔税,现在很多企业会采用一些特殊的架构,比如在开曼群岛或者英属维尔京群岛(BVI)设立公司。因为开曼和 BVI 等地的税收政策比较优惠,对公司股权交易的税收规定和香港不同,有的甚至可以做到很低的税负或者免税。通过在这些地方搭建公司架构,企业在进行股权交易时,就可以绕过香港的厘印税。

为避免跨境收入重复征税,打击偷漏税,促进两地经贸合作,2006年,国内与香港特别行政区签订了内地和香港特别行政区关于对所得避免双重征税和防止偷漏税的安排》(后续修订5次,最新为2023年第五议定书)。主要税收协定的税率及征税权归属具体如下:

举例: 国内A公司通过ODI备案新设并直接持有香港B公司30%的股权,香港公司向中国内地母公司分红是否需要缴税呢?

(一)香港税务:

(二)国内税务:

内地母公司需就收到的股息在内地缴纳企业所得税,但根据《内地与香港税收安排》可享受优惠税率:

图片来源:跨境电商财税课堂

在满足持股比例以及受益所有人身份认定的情况下,国内按5%缴纳企业所得税。

图片来源:跨境电商财税课堂

在满足持股比例以及受益所有人身份认定的情况下,国内按5%缴纳企业所得税。

(三)享受5%税收协定需要满足的条件

1、持股比例要求:

内地母公司需直接持有香港公司至少25%股权(间接持股不适用)。

2、受益所有人(Beneficial Owner)认定:

内地母公司需证明是股息的“受益所有人”(证明如审计报告、员工社保记录、业务合同),即实际控制并承担股息收益风险,而非作为中间人(如导管公司)。

3、判定标准:

1、母公司在内地有实质性经营活动(如员工、办公场所、自主决策)。

2、股息收入用于内地业务运营或再投资,非立即转付境外。

注:国内A公司需就股息缴纳5%或10%企业所得税,但可抵免香港已缴利得税。

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

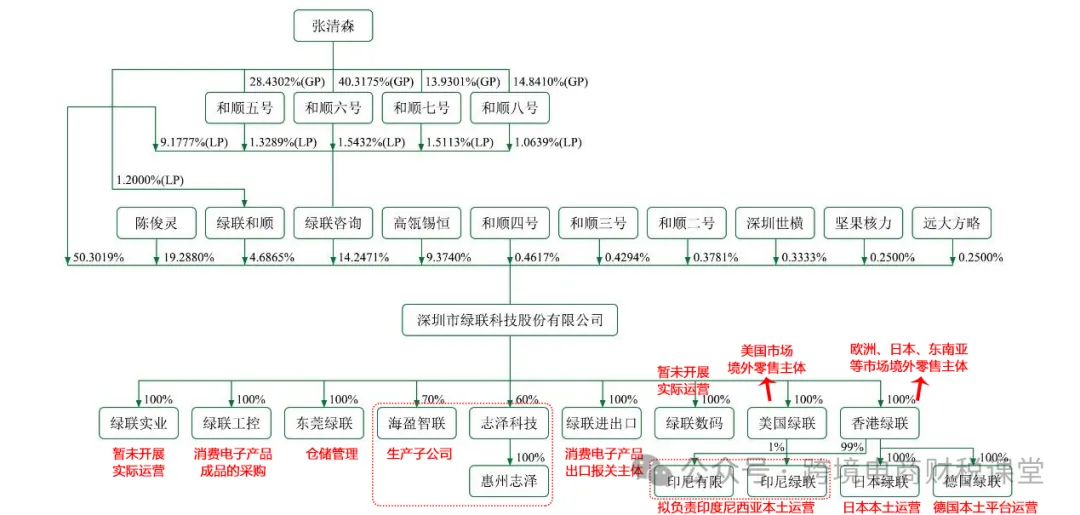

主体控制:国内母公司通过ODI备案投资控股香港及海外子公司(如美国、欧洲运营公司)。

收入并表:海外子公司财务数据可合规并至国内母公司报表。使母公司得以全面、精准地呈现集团整体的经营成果与财务状况。

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

红筹模式:创始人境外设立开曼/BVI公司作为上市主体,借助香港子公司这一关键桥梁,通过股权或者VIE协议控制方式,掌控国内运营实体。以此达成境内外架构联动,为境外上市创造条件 。

37号文备案:创始人需完成外汇登记,合法持有境外股权,以及确保境外投资资金的合规进出或后续的返程投资。

总的来说,香港是全球集中国优势和环球优势于一身的城市,宽松的税制和友好的投资机制,是卖家朋友出海必不可少的首选地。

关注“跨境电商财税课堂”,学习更多跨境电商财税合规干货!

(来源:跨境电商财税课堂)

以上内容属作者个人观点,不代表雨果跨境立场!本文经原作者授权转载,转载需经原作者授权同意。

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂 图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂