目前很多跨境电商卖家在进货时,基本都是无票采购,至于原因主要有2个:

1、上游供应商不提供发票;

2、开发票要加税点,很多卖家出于成本考虑选择不要票。

针对采购前端无票,很多卖家朋友希望借助1039、9610核定征收等方式来降低成本并实现合规。今天,咱们就一起来看看目前市场上常见的几种无票采购解决方案需要满足的条件、存在的限制以及瑕疵。

本文概要

一、1039市场采购贸易模式

二、9610、9810核定征收模式

三、香港公司直采模式

四、没有自主报关,视同内销交税模式

五、采购无票能否100%合规?

六、采购不要票对企业是亏是赚?

1039市场采购贸易模式

1039简单来说,就是在经国家认定的1039市场采购试点城市(比如深圳华南城、江苏常熟、浙江义乌等)成立1家个体工商户,通过个体工商户采购,然后走1039出口报关把货运出去。采购前端没有发票,可以享受增值税免税,企业所得税核定征收(义乌是查账征收)

举例:老王在江苏常熟市场采购试点成立了一家个体户,年营收500万,需要交多少税?

增值税:0(免税)

个人生产经营所得税:

500万*5%=25万*20%—1.05=3.95/2=1.975

即,老王这家个体户年营收500万,交税不到2万。

1、适用条件:

-必须在市场采购贸易试点内注册个体户,且系统当中备案登记

-所卖的产品需要是试点地内采购,且符合试点地的商品目录

- 在试点地内有实地经营

-买卖双方在市场的买卖行为真实可追溯

-单次报关货值≤15万美元

2、限制:

身份限制:必须是个体户,公司不行,这意味着你没法用这个身份做融资、开银行信用证,对想做大做强的卖家来说是个短板。

年销 500 以内:和小规模纳税人一样,个体户年销售额超过 500 万,可能会被要求转为一般纳税人,之前的免税红利就没了。

成本限制: 在试点地成立一个这样的1039个体户,平台年费、报关服务费、代理记账、税务申报等,1年大几万的费用肯定是要的。

3、瑕疵:

想规模化发展的跨境电商卖家,这个模式撑不住。有些卖家为了绕开限额,注册好几个个体户分拆订单,这种操作被税局查到,可能会被认定为恶意分拆收入“偷税”,不仅要补税,还可能罚款。

9610、9810核定模式

“9610”全称“跨境电商零售出口”,简单来说,就是企业通过亚马逊、独立站等跨境平台卖东西给国外个人消费者,在经国家批准的跨境电子商务综合试验区(以下简称 “综试区”)注册的企业,通过这家有限公司,走9610完成出口报关,以 “小包直邮” 或 “集货拼邮”等方式直接送达给国外消费者。

最吸引卖家的是它的税务政策:“增值税无票免税 + 企业所得税(通常按收入的4%算利润)核定征收”。具体怎么理解呢?

增值税:0(免税)

企业所得税:收入*4%(核定利润)*25%*20%(叠加小型微利企业的优惠)

举例:

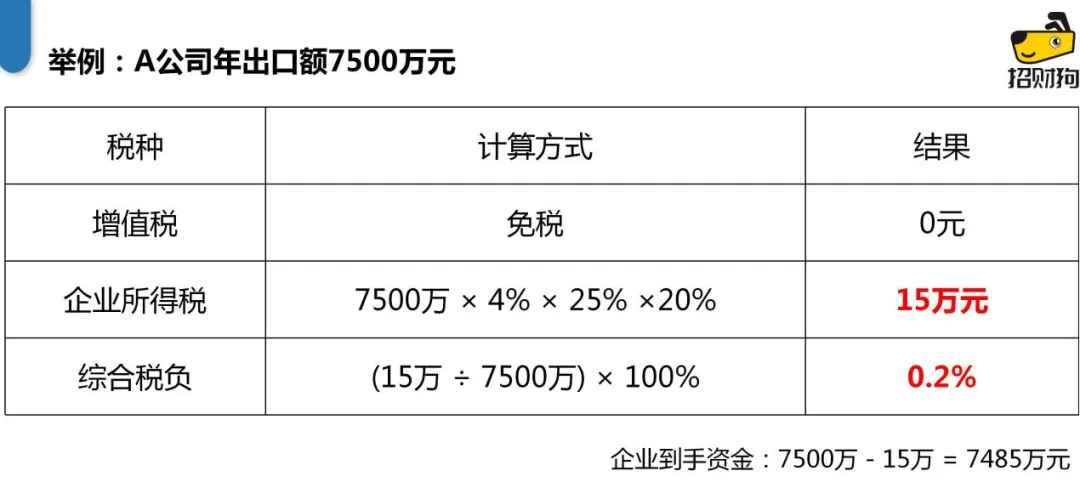

A公司7500万出口额,通过申请9610核定征收后,需要缴纳多少哪些税呢?

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

也就说:年营收7500万,交税15万,企业到手7485万。

1、适用条件:

注册在综试区:公司必须注册在杭州、广州、深圳等跨境电商综合试验区内。

按 9610 报关:每一笔订单都要通过 9610 代码报关,必须通过“二单对碰”(订单、物流单)向海关申报。

商品合规:不能卖食品、化妆品等需要许可证的品类,也不能是国家禁止出口的东西。

2、限制:

无票采购限制:政策说 “可以核定”,但现实是:各地税局对 “无票核定”都不敢贸然开口子。为啥?怕企业钻空子,比如明明能拿到发票,偏要说拿不到,故意少缴税。所以多数地方的税局要么不批,要么设置严苛的条件。

成本限制:9610不是任意一个货代服务商都可以做,需要找有9610备案资质的物流商配合你出货,因小包订单量大、数据复杂,物流商会要求额外支付数据对接费用,一单多2-4多块的成本,要是你卖的是低价商品(比如 9.9 元的手机壳),而且你单量还不多的话,这几块钱成本可能直接让你利润归零。

物流时效限制:以深圳为例,货物要下港,周六日时效会慢一点。

3、瑕疵:

核定征收本来是给中小卖家的政策,你体量小,税局可能睁一只眼闭一只眼;但如果你年营收上亿,还说自己“财务核算不健全,要核定征收”,现在各地税源紧张,你生意做得比别人大,缴税却比别人少,很容易被认定为“故意避税”。

再者跨区域的风险,举个例子:你企业“人、货、资产”都在深圳,却跑到上海等其他综试区申请核定,这种很可能被深圳认定为“不当转移利润”,要求补税 + 罚款。毕竟,你享受着深圳的供应链、物流便利,却把税交到外地,深圳税局肯定不乐意。

如果大家都依赖核定征收而不找供应商开票,供应商就可能不申报收入。这算不算变相帮助供应商逃税?

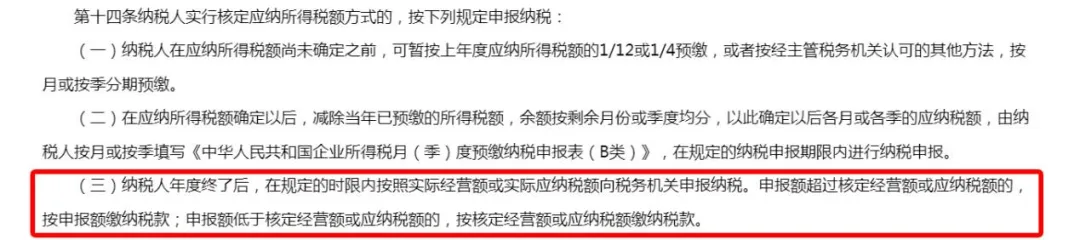

再者即使你当下真的申请到了核定征收政策,也需要注意做好被核查的准备,因为核定征收企业也要做所得税汇算清缴的,如果核定的利润和你的真实利润之间差异过大,那么企业会面临调整为查账征收补税的可能。

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

最后一个,核定征收存在不确定性,有可能你今年能用,明年就未必能用了,这个是不受企业控制的,只能是说且用且珍惜。

9810和9610同理,都是利用跨境电商综合试验区的增值税无票免税、所得税核定征收政策。

但是根据财税(2018)103号关于跨境电子商务综合试验区零售出口货物税收政策的通知的规定,无票免税政策是针对跨境电商零售出口,即9610。

而根据海关总署公告2020年第75号,从政策上来说,9710、9810的监管方式是B2B业务。但从销售行为来说,9810货物是先送达海外仓,最终通过第三方电商平台实现C端销售;也就是说,目前对于9810在货物离境时,到底定义为是批发还是零售?是没有一个完全明确的政策文件的。

香港公司直采模式

香港公司负责“买” 和 “卖”,对于前端拿不到发票的部分,直接由香港公司向国内供应商采购及支付,再委托第三方跨境物流商运送至海外消费者手上。

采购环节增值税纳税义务人是国内供应商,香港公司根据与国内供应商的采购合同等真实单据进行账务上的规范处理。从采购行为、签订合同、物流单据等直接与国内公司划清界限。

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

但目前香港直采模式,目前是存在货物流上瑕疵的,因此它也只能作为一个过渡方案;其次,从今年3月26号起,个人境外收入将受到管控,当个人境外收入管控收紧,供应商的个人卡收到你通过三方工具付的货款时,税务机关很可能会追问供应商:“这笔钱是什么收入?是不是未申报的经营所得?”,这种压力下供应商必然会转为:对公付款+加税点,把合规成本和风险全部推回给你。

没有自主报关,视同内销交税模式

简单来说,就是卖家采购前端无票,同时订单量小、单票货值低,单独报关的成本高,所以发展前期不想走复杂报关流程,但又想把卖货的钱合规地收到公司对公账户。

这个时候可以选择“视同内销”主动申报收入进行合规,按照小规模纳税人的征收率缴纳1%的增值税。

1、适用条件

企业类型:境内小规模纳税人(年收入≤500万元)

回款要求:销售回款必须通过第三方支付工具(如PayPal、WF)回流至对公账户

2、限制

年收入≤500万元的小规模纳税人,能享受1%征收率的政策。要是企业业务发展快,年收入超过500万,成为一般纳税人(增值税13%),这种模式就不太适用了。

3、瑕疵

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

由于采购环节没有取得合规发票,即使你说你有合同、收据、聊天记录,但是税局还是会对你的采购真实性存疑。无法确认你是否真的买了货,也无法确定你实际花了多少钱进货。因此,这笔采购支出不能用来抵减你的收入。这会导致你的企业所得税利润虚高,最终要多交企业所得税。

举个例子

某跨境电商企业年收入 301 万,无票采购花了 200 万。在计算企业所得税时,因为没有发票,这 200 万不能抵扣,企业就得按 301 万的利润来缴税。而如果有发票,按照正常抵扣,企业所得税会少很多。经计算,无票采购比有发票采购要多缴70.2万税款,这对企业的收益影响巨大。因此实际当中,体量大的卖家选择这种方式的比较少。

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

采购无票能否100%合规?

所以你会发现只要采购前端无票,你就做不到100%合规!如果谁和你说可以100%合规,那听听就好。你只能通过1039、9610、香港直采这些方式降低风险,但这些方式也只能作为过渡方案,而且随着监管环境的收紧,这些方式的生存空间会越来越窄。

企业要么转变从无票转有票的供应链结构,从买单报关转为正式报关申请出口退税,接受阶段性的成本增加走向全合规;要么就要承担随着企业发展规模壮大,同时衍生出来越来越高的“风险”,而这风险不确定在哪一天会爆。

采购不要票对企业是亏是赚?

很多卖家算不清这笔账:要票加 10 个点;不要票省10个点,到底哪个更划算?

图片来源:跨境电商财税课堂

图片来源:跨境电商财税课堂

举例:

你的年销售额1个亿,采购成本5000万,供应商要票需额外加10个点,10%利润率,不开发票和开发票到底哪个更划算?

1、不要票:

采购成本看似还是5000万,但税务稽查时,税局可不是这么认为的!

增值税:因为没发票,税局直接让你视同“内销”交13%增值税,一下就掏1150.44 万 ;

企业所得税:没进项发票,采购成本税局不承认,大概率按“未申报收入×4%利润率×25%税率”追缴,又得补100万 ;

总税负:增值税+企业所得税,一共要掏1250.44 万!(还没算罚款和滞纳金)

所以对于跨境企业来说,最怕的不是所得税的罚款,而是增值税的罚款(13%)!

2、要票:

多花442.48万“税点”,采购成本变5442.48万,但好处全在后面。

出口退税红利:出口你增值税是免的,还能退进项税575.22万,相当于国家给你发钱,这是纯收益!

企业所得税变少:5442.48 万采购成本能“抵扣收入”,利润基数变小。假设最终税前利润1000万(非小微企业),企业所得税交250万 。

总税负:最终收益减去成本,企业的实际税负是117.26万。

当然,企业如果能满足小型微利企业的条件的话,企业所得税则可以按5%,那么实际的税负成本会更低,甚至可以倒赚!

总的来说,跨境电商要想实现100%财税合规,必然是从“无票” 走向“有票”,从“灰色报关”走向“阳光退税”。

想要了解更多跨境电商财税合规知识,欢迎持续关注“跨境电商财税课堂”!

(来源:跨境电商财税课堂)

以上内容属作者个人观点,不代表雨果跨境立场!本文经原作者授权转载,转载需经原作者授权同意。