老于说:人民币三连跌啊,为啥?国外已经在闹中国你这是操纵货币,官方回应“我这是应你们要求放开管制”,O(∩_∩)O,随着人民币的贬值,全球主要经济体都绷不住了,美元更是应声下跌,石油美元的机制在不断崩塌!

给世界造成的影响

11日,人民币中间价大跌2%;12日,人民币中间价再度跌1.6%;13日,人民币再贬700点,报6.4010,已累跌4.6%

那么,人民币又为什么会跌?还连续三天都大跌。人民币下跌给整个亚洲乃至世界带来的什么影响!世界该何去何从?我们来看看前因后果!

缅甸安全部队于缅甸当地时间12日晚间包围了执政党联邦巩固与发展党,解除主席吴瑞曼和总书记吴貌貌登两人的职务。

印尼总统佐科于12日傍晚一口气撤换了六名政府部长。

13日下午,泰国财政部长颂迈称政府无计划采取措施应对人民币汇率变化可能带来的影响。

新加坡货币12日跌到了5年来的新低。出现了14年来的最大下跌。

越南对华贸易一直失衡,越方长期逆差。人民币贬值后,中国商品更具价格竞争优势,越南自华进口(包括边贸和正贸)将快速增长,逆差将进一步扩大。

日元和人民币汇率走低持续对韩国出口造成负面影响,并且国内消费恢复缓慢,韩国今年晚些时候或许会再次调降利率刺激经济。

以上各个事件都充满了让人遐想的空间,从11日开始,之后12日,最后到13日的变化可以很明显的看出。

中国这次贬值,整个亚洲国家,不是货币跌就是股市,双跌的也不少,多多少少都要给我跌一种。

最惨的是印尼是跌3种,我为什么想笑!12日亲美日的全体下台,13日拉着中国的手说,老大救我!

人民币为什么会11日贬值

8月4日,IMF说人民币不会波动要纳入货币篮子是不行的,美国老是说我们操控汇率,要让人民币自由浮动。

能不能加入篮子是要看人民币能不能经得起自由市场的考验,央妈一拍脑子,好!我们就让人民币自由浮动,让市场做决定,证明人民币经得起自由市场的考验。

下场已经摆在我们面前了,人民币经得起考验,世界上的其他人可经不起考验。所有人都要疯了,基本上都要跪下来迎接人民币自由化浮动。现在看谁还有不服气的,说要人民币自由浮动,不服可以继续跪着,我想大多数都服了!股市13日由中国领涨,带动亚洲,之后欧美股市都复苏!

其实人民币贬值,也可以将他当成是美元升值升息,带来的效果是一样。

美国本来是9月要升息,现在被我们搞成提前升息,被动和主动的效果是差很多的!美国被拔苗助长,而中国反而是股市已经提早跌过了,如果还是在5000点,大家可以想想,当美元升息是会跌成什么惨状。不过大家不要担心,其实中国股市和货币的联动性不高,就像股市和实体经济联动性也是不高。美国升息,我们绝对顶得住,但是其他的亚洲国家就难说了。

人民币贬值,油价大跌,美油跌至6年新低,大宗商品全体下滑。

人民币原来可以影响世界

突然间我发现,原来人民币也是可以操控国际大宗商品。铁矿石大跌,澳洲跪了,澳洲汇市也跪了。

伊朗解禁,石油大量生产,现在这个底部价,看来可不是短期的底部价,说不定是未来的天花板价。这样下去美元石油岂不就废了!因为人民币的贬值比石油跌得都快,用人民币买石油,可以得到更多的人民币,而用美元(升值中)买石油,只会得到越来越少的美元。相信大家都会选择要用什么计价!

这么大的影响力,难怪外界说“中国正在进行一场货币战争”

若非货币战争,人民币下跌美元本该上涨,又为何美元也跟着暴跌呢?人民币暴跌,美元跟着暴跌,这背后又有什么内在联系和演化逻辑呢?

如今,中国借机贬值同时又推动汇率改革,让西方完全没有话说,因为这都是按照西方的逻辑在做事,只是中国借机实现了自己的目的而已。

人民币借机一步或两三步贬值到位可达到如下4个目的:

一、可以将过去10年人民币升值所造成的账面损失给补回来。

过去十年人民币对美元、欧元升值,账面的资产损失至少数千亿美元(当然也有好处,就是进口省钱了,但这个数字比损失还是要小很多,不同的是损失是账面损失,进口省的钱却是实实在在当时就兑现的),只是这个损失因为这些资产是央行持有的美元、欧元资产,所以都只是账面的损失,并未形成实际亏损。

截止到7月份,人民币外汇储备资产是3.65万亿美元,如果人民币兑美元、欧元贬值10%,意味着央行账面将盈利3650亿美元,这也就意味着,央行因人民币升值而造成的外汇账面亏损又给补回来了。也就是说,过去十年,最终中国并未真的亏损。

二、可以锁住一些有出逃意图的资本。

过去一年,中国的确存在资本外流,只是情况并非如某些人想象得那么严重,外汇资产的减少主要是欧元等货币价格下跌使得以欧元等货币计价的资产最终折合美元后缩水了。当然,中国对外投资的快速增长,也使得外汇储备一定程度的减少,而由于人民币与很多国家进行了货币互换,同时又给一些国家批了RQFII的额度,所以一些进入中国的投资的资本使用的是人民币而不再是美元,所以也不再体现在外汇储备上。对于资本外流的部分,其中不少是一些低端产业的向外转移带走的资本。而如今人民币快速贬值,如果最终幅度达到10%,会大大提高这些资本转移的成本,一定程度可锁住这些资本或将他们的一部分利润留在中国。

三、可以推高美元,加速美元见顶。

人民币下跌,客观上会带动一些货币下跌,所以正常情况下会推动美元更快速的上涨。这么一来,美元就可能以更快的速度见顶,这对世界各国都是有利的,但对美国却是不利的。

四、降低中国资产价格,提升中国资产的国际吸引力。

人民币汇率的下降,会在国际市场上降低人民币资产的价格,如此就有利于吸引更多国际资本进入中国投资,特别是在人民币贬值后经济逐渐企稳的情况下,那种吸引力会更强。

美元的反常

人民币暴跌,逻辑上是会带动一些与中国经济体密切的经济体的货币下跌,这会很大程度上推高美元的价格。但问题在于,美股现在处于高位,美联储搞加息预期是要国际资本进去接盘的,美元如果不是因为更多资本流入引发上涨,而是因为其他货币下跌推动上涨,这就意味着美元的上涨是不符合美国利益的“虚涨”,由于流入资本不够这种升值对美国经济本身不但无任何好处还有坏处。

当美元涨美股又处于高位时,美元资产在国际市场高估一旦被认可,会使得有更多资本有出逃美国市场的冲动,这会给美国未来经济带来很大的不确定性。基于对这种风险的控制,美元跟着人民币暴跌一下。

在这方面,欧盟主要国家更愿意看到人民币适度贬值,因为他们已加入亚投行,准备和中国一起“合伙赚钱”;存在不确定性的是美国,奥巴马政府此时如何权衡非常重要,因为9月访美,双方是准备签署投资协议的,如果美国不认可人民币贬值这种符合美国投资中国利益的做法,那么这投资协议到底是签还是不签就存在疑问了,美国到底有没有足够诚意就让人怀疑了。

人民币战略性贬值意味着中国经济正在筑铁底

文章的开头我要向习大大,克强总理,小川行长致以最崇高的敬意。因为从这次贬值的幅度和速度来看,这简直就是兵法里的闪电战,攻其不备,出其不意。人民币汇率政策就像孙悟空,长期被压在五指山下,这五指山谁也惹不起。这五指山是:美国不让动,欧洲不让动,日本不让动,韩国不让动,咱国家的寻租收入获得者不让动。习大大团队不但推倒了这五指山,简直是要敲碎它。

我定义的战略性贬值是由中国版量化宽松和习大大看跌期权触发的,不是因为宏观经及基本面坏死(硬着陆触发的)。敲碎五指山的迹象表明,中央决心排山倒海,中国版量化宽松和习大大看跌期权绝非空穴来风,风越刮越猛,大家准备好跟着央行翩翩起舞就可以了,千万不要和央行对着干。

大家关心股市。根据实证经济学的经验,股市的超级牛市(中长期展望,笔者对短期没有兴趣)有两个变量最重要:一个是压低长端利率,实现此目的最有效的方式就是非常规大规模资产购买计划(量化宽松+习大大看跌期权),二是企业资产负债表改善,其中最重要一个指标就是企业利润。

大家看下面一张图,

在安倍经济学(量化宽松+安倍看跌期权)推动的日元狂贬之下,日本企业利润率成功探底(08年金融海啸后就一直在探底)后急速上升。在以2013年10月3日为止的一年中,日本企业利润率突破20%,为之前十年所未见。我在《IMF请拿走你带血的SDR筹码》一文中说,人民币汇率贬值对私营生产部门是大大的利好,所言非虚。

再给大家看一张图

安倍经济学把日股推进了一个持久的牛市,这证明由量化宽松和中央政府看跌期权触发的汇率贬值(贬值种类不同,效果不同),与超级牛市之间,呈现出极强的正相关。

一位年出口额超200亿元人民币的实业家朋友由衷感恩道:“过去的两年,美元涨人民币也涨;再过去的8年,美元跌人民币也涨。一句话再涨下去就是全面配合美元长期做空中国了,直到实体经济全面破产逃亡,那将是最大的犯罪!及时调整,我准备不再炒股,安心大干实业,我们实业的一片苦心。”

下面讲黄金,我在《经济风云荟》成立之处(差不多一年前)就和同学们讲中国版量化宽松会把黄金的人民币价格推入超级牛市,至于黄金的美元价格,我懒得去理,因为我没有从事国际间资金套利,没有汇率风险成本,所以美元暴涨压低黄金美元价格和我关系不大。那个时候没人信,结果最近这几天黄金的人民币价格暴涨,黄金的美元价格大跌,证实了我的预测,而且会一直证实下去,这只是黄金的人民币价格牛市的开始。

另外,从基本面上来讲,黄金最重要的一个驱动因素不是通胀而是真实利率。根据杜克大学Campbell Harvey教授的研究报告【黄金的困境】,黄金真实价格和十年期联邦通胀保值债券(TIPS)的真实收益率的相关性为-0.82,这证明真实利率可以用来解释82%的金价波动,真实利率越低金价越高。这意味着什么?中国版量化宽松和习大大看跌期权将持续6年左右,人民币真实利率将进入漫长的下行通道,黄金的人民币价格将开启一个5年左右的牛市。

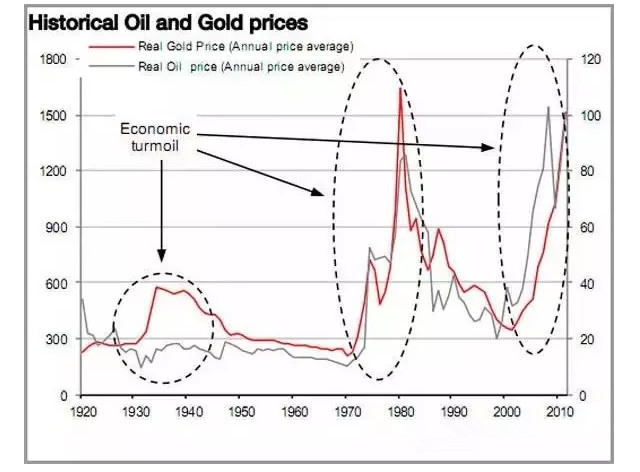

大家再来看一个图

从实证经济学的角度,黄金价格和石油呈高度相关,一旦黄金的人民币价格进入超级牛市确立,以石油为代表的大宗商品人民币价格离超级牛市也就不远了。我们不需要争夺什么花里胡哨的定价权来实现大宗商品人民币价格超级牛市的目标,定价权是个纸老虎,我们只管加大中国版量化宽松和习大大看跌期权的剂量,一直加到我们满意为止。

大家很关心人民币贬值对房价的影响是什么?我的回答是短期利空,长期救命。贬值主要是帮助私营生产部门去杠杆。以前汇率主要被房价维稳和套利需求垄断。现在把汇率的话语权给私营生产部门。私营生产部门债务负担很重。中央拿真金白银帮他们去杠杆代价会很大,汇率贬值是最便宜的有效办法,然后中央可以拿出真金白银搞量化宽松来稳住楼市。看样子是放弃了楼市保卫战,实际上楼市保卫战进入了决胜局。兵法诡奇,不可看表面文章。

习大大团队敢于发动闪电战,敲碎压在汇率神猴身上的五指山,这是上一届政府想都不敢想的,这是一届钢铁意志的政府,虽然这个时代危机四伏,但好消息是这个时代正在筑铁底,中国版量化宽松和习大大看跌期权将带领大家一起崛起,出击,和征服超级牛市的磊磊高峰!