在全球税务监管日益严格的背景下,中欧平台税务新规正以前所未有的力度影响着跨境卖家的业务。

欧盟DAC7强制冻结账户倒计时,中国互联网平台涉税信息报送新规10月首报在即!

早在2021年,欧盟理事会就通过了类似的法案——《税收行政合作指令第7修正案》(简称DAC7)的立法,并在2024年1月1日开始强制执行,要求电商平台就其运营主体及在该平台经营的卖家相关关键信息进行申报。

所以,当全球税务监管利剑出鞘,您的跨境业务是否做好应对准备?

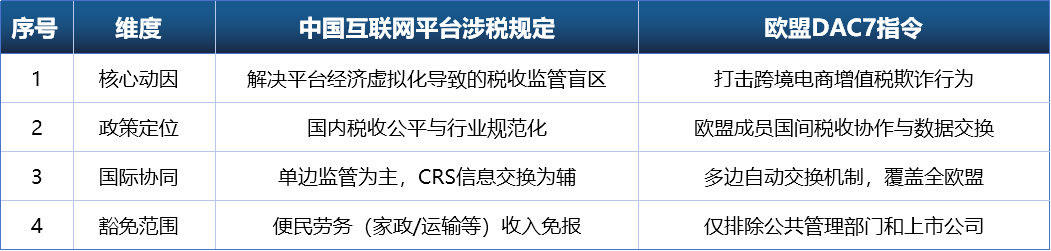

为了让各位卖家朋友更好地理解这两个法案并做好预案,今天,我们沙之星跨境将从法规背景、申报主体、申报方式、内容、要求及范围等维度深度解析政策内核,对中国互联网平台涉税信息新规与欧盟DAC7进行对比分析,从而为您提供一份“零风险”的合规指南。

(图片来源:European Parliament)

一、新规背景与核心目标:为何要严管跨境税务?

(一)中国新规:构建平台经济税收公平环境

解决征管痛点

中国互联网平台企业涉税信息报送新规的出台,旨在解决平台经济强流动性和高虚拟化特征带来的税收监管难题。在传统经济形态下,税务机关可以通过发票、账簿等实物凭证掌握交易信息,但平台经济中大量交易通过数字方式完成,税务机关缺乏有效的监管手段,导致税收流失风险加剧。

对此,国务院令第810号明确要求平台企业按季度报送数据,以打通税收信息链,实现线上线下税收公平。

政策衔接与升级

这一规定并非孤立政策,而是承接了党的二十届三中全会提出的“健全平台经济常态化监管制度”要求,并与金税四期跨境模块形成技术协同。

通过海关“跨境电子商务统一版”与税务系统的直连,构建“平台数据→税务机关→外汇管理局”的全链路追踪体系,堵住跨境逃税漏洞。

(二)欧盟DAC7:打击跨境逃税的全球先锋

跨国协作机制

DAC7全称为《税收行政合作指令第7修正案》,是欧盟理事会于2021年3月22日通过的关键立法,标志着税收透明化从金融账户(CRS)向数字平台经济的重大扩展。其核心背景是数字平台在全球商品和服务交易中的作用日益增强,而成员国间缺乏有效的税收信息交换机制,导致大量跨境卖家逃避增值税缴纳。

全球示范效应

DAC7虽为欧盟指令,但影响远超欧盟边界。它要求无论平台设在欧盟内外,只要促成欧盟境内交易,就必须履行报告义务。这一“长臂管辖”原则对亚马逊、eBay等全球平台产生深远影响,也为OECD框架下的国际税收改革提供了范本。

(图1:中欧平台税收新规核心目标对比,来源:自制)

二、申报主体与适用范围:谁需要合规?

(一)中国新规:三级主体全覆盖

主体精准分类

中国采用“三级覆盖”模式,将申报主体细分为三类,确保监管无死角:

- 境内实体平台:持有增值电信业务许可证的企业,如阿里速卖通、TikTok Shop中国运营公司,承担直接报送责任。

- 境内服务商代报:未取得许可证但在中国设有运营团队的新兴平台,由其招商代理等境内合作方承担连带报送责任。

- 境外平台委托报送:如亚马逊、eBay等无境内机构的平台,必须在法规生效后30日内指定境内代理人并在税务机关备案。

卖家分层管理

新规聚焦于平台内经营者(企业卖家)和从业人员(个人卖家),但特别排除了配送、运输、家政等便民劳务从业人员的收入报送义务。这类群体因享受税收优惠且人数众多,免报可减轻平台负担。

(二)欧盟DAC7:全链条穿透监管

平台定义广泛

DAC7适用对象涵盖所有促进“相关活动”的数字平台,包括商品销售、个人服务、房地产租赁、交通工具租赁四类。无论平台注册地在欧盟境内(如Vinted)还是境外(如亚马逊美国站),只要服务涉及欧盟居民或不动产,均需履行义务。

卖家触发机制

DAC7设定了双重门槛标准,仅当年销售额超过2000欧元或交易达30笔以上的卖家才需被申报。同时排除两类主体:公共管理部门和上市实体,因其信息已通过其他渠道公开。

三、申报要求与方式:如何合规?

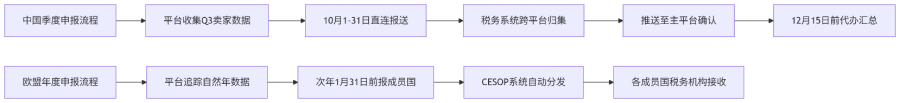

(一)中国新规:季度报送与豁免机制

严格时间节点

中国采用季度报送周期,要求平台企业于:

- 2025年7月1日-30日:完成平台基本信息备案;

- 2025年10月1日-31日:首次报送第三季度卖家数据;

- 此后每季度首月持续报送。

创新豁免设计

为减轻平台负担,新规设置三类免重复报送条款:

- 已通过扣缴申报或代办申报的信息免报(如个税代扣数据);

- 便民劳务从业人员收入免报;

- 可通过政府部门共享获取的信息免报。

技术便利化

税务机关提供直连报送API接口,允许平台自动传输数据。同时推行“确认式代办汇总申报”,当从业者从多平台取得收入时,系统自动归集数据并推送至指定平台确认。

(二)欧盟DAC7:年度报告与跨境协作

延期实施路径

DAC7原定2023年1月1日生效,因多国准备不足,首次报告推迟至2024年3月31日提交2023年数据,正常周期为每年1月31日前提交上年数据。

等效豁免条款

若平台母国已实施经合组织(OECD)等效规则,且与欧盟建立信息交换机制,可豁免直接申报。但实际操作中因“等效认定”标准严格,鲜有平台适用此例外。

多边交换系统

平台向任一成员国报送数据后,通过 CESOP(中央电子支付系统)自动交换至所有相关成员国税务机关,避免重复申报。

(图2:中欧平台税务申报流程对比,来源:自制)

四、申报内容与数据范围:合规的关键信息

(一)中国新规:聚焦身份与收入核心字段

精简数据架构

中国要求的信息字段突出实用性导向:

- 身份信息:卖家名称(企业/个人实名)、统一社会信用代码(纳税人识别号)、店铺ID(平台唯一编码);

- 收入信息:上季度交易总额、退款金额、净收入等;

- 特殊场景:涉及多平台收入的,需注明收入来源、平台名称及用户标识码。

数据管理创新

为保护隐私并确保追溯性,要求平台采集用户唯一标识码(具长期性、可追溯性),而非简单昵称。例如张某在A平台用户名为“张某某”,标识码需为“zhangsan123”这类可关联真实身份的系统ID。

(二)欧盟DAC7:全景式信息画像

深度身份穿透

DAC7要求的信息更为全面且具侵入性:

- 个人卖家:需提供姓名、出生日期、出生地、主要地址、增值税号等;

- 企业卖家:法定名称、注册号、常设机构地址、增值税号等;

- 交易详情:收入金额、交易笔数、商品/服务类型。

数据验证要求

平台必须实施尽职调查程序,通过第三方数据库核验卖家地址和税务信息真实性。对信息不完整的卖家,亚马逊等平台将直接冻结账户直至补全。

五、实施机制与处罚:违规的代价

(一)中国新规:分类处罚与安全防护

阶梯式处罚标准

- 逾期/漏报:处2万-10万元罚款+限期整改;

- 情节严重(如瞒报流水):处10万-50万元罚款+暂停运营整顿。

数据安全双保险

- 平台侧:需依法保存涉税信息,采取人脸识别等实名核验手段确保信息真实;

- 税务侧:建立涉税信息安全管理制度,对获取数据加密处理,严控访问权限。

(二)欧盟DAC7:账户冻结与联合审计

平台自治式惩戒

欧盟将处罚权下放至平台,亚马逊、eBay等可对未按时提供信息的卖家直接停用账户并扣留资金,直至信息合规。这种“平台代行监管”模式大幅提升执法效率。

跨国协作升级

自2024年起实施联合审计机制,允许多成员国税务官员共同稽查跨境卖家账目。例如:德国税务机关可派员赴法国核查在两国同时销售的卖家数据。

六、政策影响与合规挑战:新规下的机遇与风险

(一)中国新规:精准调节税负结构

差异化税负影响

- 合规卖家:月销售额≤10万企业免征增值税,年收入≤12万个人基本免个税,税负无实质增加;

- 隐匿收入卖家:通过PayPal等工具藏匿收入的,税负将回归正常水平;

- 平台企业:仅承担报送义务,自身税负不变。

合规红利释放

- 资金便利:凭完税证明可申请外汇结算额度突破5万美元限制;

- 政府激励:深圳等地对合规企业提供最高200万/年退税奖励;

- 上市通道:科创板要求拟上市企业提交36个月完税证明。

(二)欧盟DAC7:中小企业承压

合规成本徒增

平台需承担尽职调查、系统改造、数据存储等成本。eBay内部评估显示,合规支出约占欧盟营收的1.5%-2%。

卖家淘汰加速

年销售额2000欧元以下的小微卖家虽免于申报,但30笔交易门槛易被突破。奥地利研究预测,约12%小微卖家可能因合规成本退出。

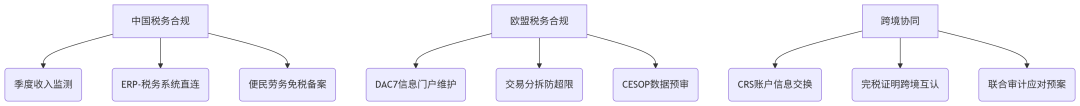

七、中国卖家的双轨合规策略:如何应对两地监管?

(一)欧盟业务:DAC7快速响应

信息补全

立即核查亚马逊等平台后台的DAC7信息门户,确保:

- 企业卖家:统一社会信用代码与欧盟VAT号一致;

- 个人卖家:身份证姓名与平台注册姓名完全匹配。

(二)中国业务:三步合规框架

身份核验

9月30日前完成个体工商户注册(无证个体户),确保平台信息与税务登记一致。

数据校准

通过ERP系统同步数据,确保平台报表与纳税申报差异率≤5%。

凭证管理

9710/9810模式报关单需按月归档,增值税免税申报表定期提交。

(图3:系统化合规架构,来源:自制)

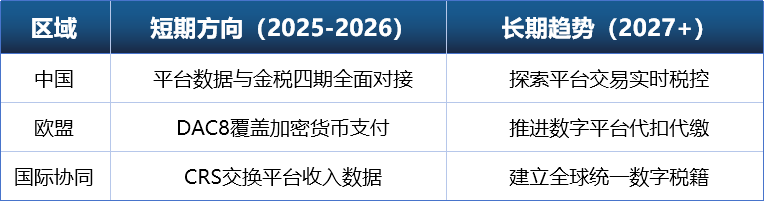

(图4:全球平台经济税收监管趋势展望,来源:自制)

中国与欧盟的税务新规虽在监管粒度、执行机制上存在差异,但共同指向平台经济税收透明化的大趋势。对中国卖家而言,主动构建双轨合规体系,既是中国新规下享受退税红利的前提,也是欧盟市场避免账户冻结的生存之道。

随着全球税收信息交换网络日趋紧密,“合规驱动增长”将成为跨境电商标配。

八、Q&A

Q1:如果我是用香港主体,通过亚马逊平台在欧盟销售商品,我的店铺信息会被亚马逊披露吗?

A1:不会,目前欧盟DAC7只要求平台申报欧盟主体的卖家,如果是通过香港公司进行销售,则不再被视为中国互联网平台涉税信息披露的范围之内。

Q2:如果我是用香港主体通过京东商城在中国大陆销售商品,我的店铺信息会被京东披露吗?

A2:会,所有在中国大陆进行销售的主体信息都将会被视为中国互联网平台涉税信息披露对象。

Q3:如果我是通过独立站的方式,以中国主体在欧盟进行商品销售,我需要做DAC7的申报吗?

A3: 不需要,DAC7规则是针对的电商平台,独立站不符合电商平台的定义。

封面来源/图虫创意

(来源:Amy聊跨境)

以上内容属作者个人观点,不代表雨果跨境立场!本文经原作者授权转载,转载需经原作者授权同意。