本文经授权转载自:蓝海亿观

章国栋在澳大利亚留学期间发现,海外货架上的炊具售价,往往是中国出厂价的数倍。

章国栋的父亲章之慧,在浙江永康经营了一家叫“卡罗特”的炊具工厂,每年为外国品牌代工生产大量炊具和厨具。

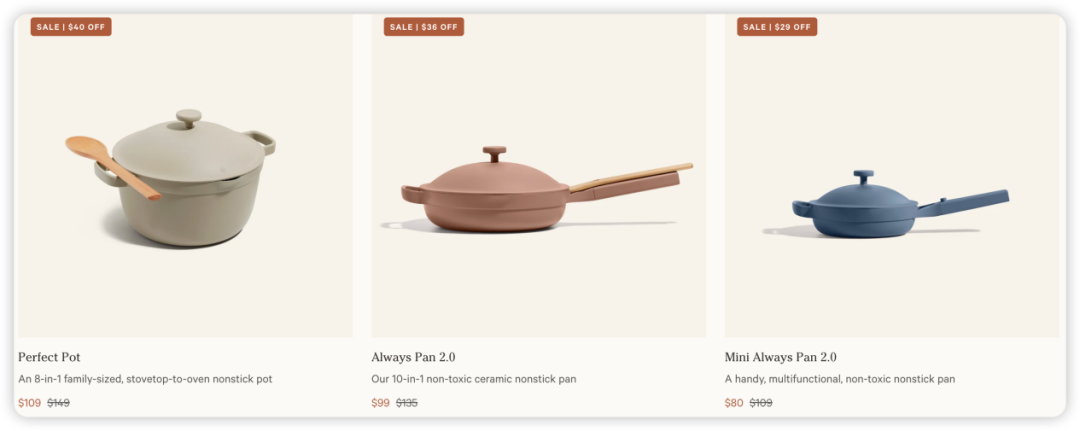

图/卡罗特生产的厨具

海外终端售价与代出厂价之间的巨大差异,令章国栋心潮起伏。大量中国企业做出了好产品,却在产业价值链的底部“打工”,而大部分利润被海外品牌商拿走了。

留学归国之后,章国栋决不再重复“做得多、赚得少”的老路,要把卡罗特工厂从幕后推向台前,从贴牌加工(OEM)转向“ODM+自主品牌”的双轮驱动。

2016年,章国栋推出卡罗特的出海品牌CAROTE。其国内品牌“卡罗特”在京东、天猫等销售,“CAROTE”则上线亚马逊、Shopee、Lazada等海外平台。

在章国栋“品牌先行”的推动下,卡罗特在10年的时间里发生了两个大变化:品牌业务上升为主要收入来源,依托亚马逊、Lazada等平台,绕开了爱仕达、美的、九阳等品牌的重重“包围”,在海外获得了大丰收。

2024年,卡罗特的品牌业务收入达到了约18.6亿元,占比达89.7%,成为其主要收入来源。

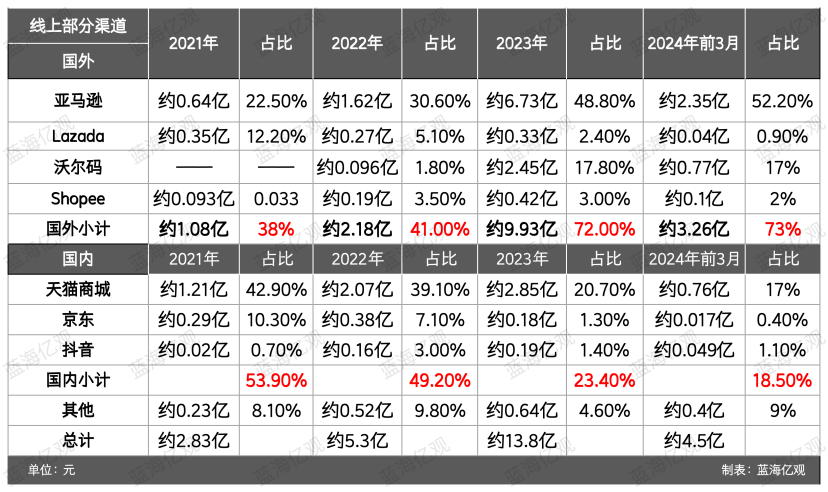

与此同时,卡罗特的业务重心全面转向海外。2021年,国内的天猫、京东等渠道,还为卡罗特贡献了近54%收入,但到了2023年,这一局面发生了变化,海外收入占比已跃升至72%,其中仅亚马逊,就为其贡献近一半的销售额。

卡罗特从浙江永康走向海外,靠一口锅撬开了全球市场。不过,当竞争愈发激烈、毛利空间被压缩之际,卡罗特的增长故事是否可以持续?(下文将详细分析卡罗特CAROTE的产品、销售模式及其在亚马逊、TikTok、独立站、Facebook等的表现 )

01.从代工转身,做出了欧美爆品

2007年,章国栋的父亲章之慧与吕伊俐的母亲李惠平,在浙江创立浙江卡罗特。成立之初,卡罗特以为欧美炊具品牌代工(OEM)为主。

2013年,章国栋推动卡罗特从OEM(原始设备生产商)转向ODM(原始设计制造商),即从单一的炊具代工,转向为国际品牌提供定制化炊具的设计与生产,同时推出自有品牌,重点部署天猫、京东等平台。

彼时,卡罗特在国内市场的起点并不高,天猫、京东的炊具类目,已被美的、苏泊尔、九阳等巨头占据,新锐品牌小熊、摩飞、小米也在快速崛起,留给一个后来者的空间极其有限。

卡罗特选择了将“锅具”作为突破口,推出麦饭石不粘锅、珐琅锅、汤锅、煎锅、炒锅、鱼盘、方煎盘、电磁炉专用锅、煤气烤盘等,在国内初步站稳了脚跟。其中,卡罗特的麦饭石不粘锅系列成为天猫平台最畅销的炊具之一。

卡罗特的定位有点像ZARA。ZARA根据市场一线反馈,迅速更新产品,卡罗特也被称为“炊具界的ZARA”,其核心炊具产品,从概念到上市的平均开发周期为50天,超过行业平均水平60天。其库存周转天数控制在20-40天,比龙头品牌苏泊尔快了近一倍。

与此同时,卡特罗跟ZARA一样,很重视年轻消费者的偏好,在做好炊具功能的情况下,不断推出各类高颜值系列的厨具产品。

“快反制造+高颜值设计”,让卡罗特能以极高效率捕捉市场风向,及时推出受年轻人喜欢的新品,使其在爱仕达、九阳等包围圈中站稳了脚跟。

然而,面对着国内大牌林立、强手环伺的局面,卡罗特决定将主战场转向海外。“我们错过了淘宝的风口,不能再错过跨境电商,尤其是‘开荒阶段’的东南亚市场。”章国栋说。

2017年,卡罗特通过亚马逊进入北美市场;2018年,复制上新节奏与定价模型,进军东南亚;2019年进入日本与中国香港;至2023年再进军西欧。

与此同时,卡罗特也开始测试线下零售通路。2023年6月,卡罗特与美国一家大型连锁店达成合作协议;同年12月,与日本一家知名的厨房和餐饮用品批发商建立合作,形成线上线下协同的销售闭环。

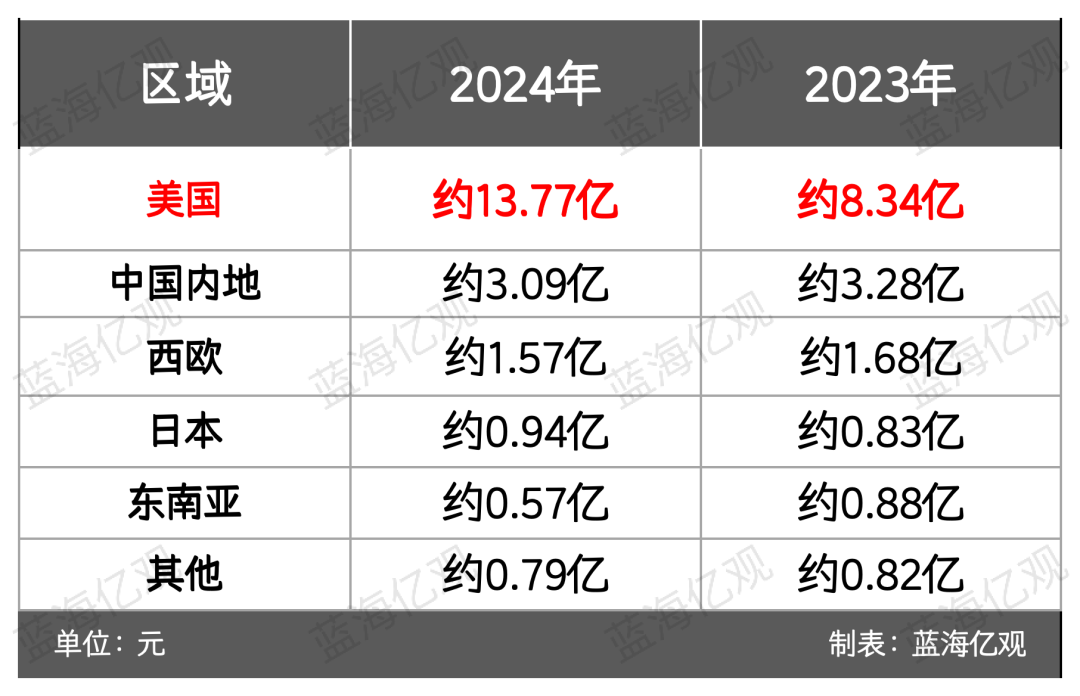

经过数年的发展,卡罗特在海外市场的表现强劲,其中,美国的情况尤其亮眼,在2024年贡献的收入高达13.77亿元,与此同时,日本市场也实现了13.2%的增长。

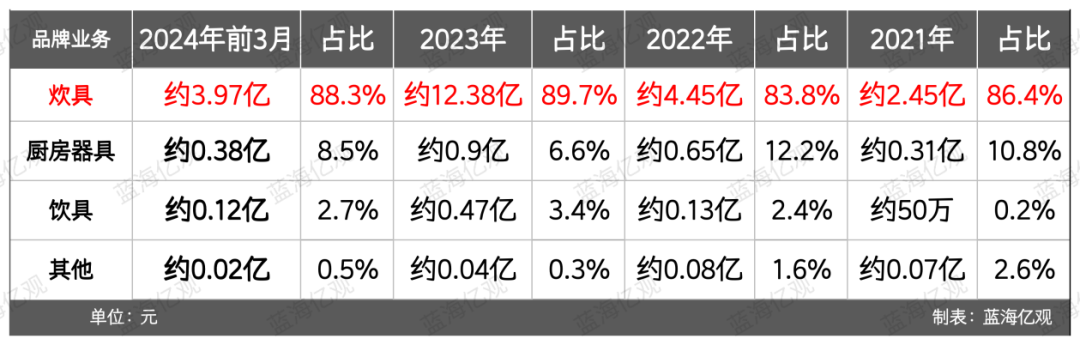

从品类结构看,炊具是卡罗特的现金牛。2023年,炊具收入约12.38亿元,毛利约4.81亿元,毛利率38.9%;厨具虽仅0.9亿元收入,却以46.8%的毛利率居首。

针对美国市场,卡罗特捕捉到“高颜值+多功能”厨具的消费需求,推出了多巴胺色系与IP联名等系列产品。其中,一款奶油风可移动手柄不粘锅,上市首月即销量破万,迅速登上亚马逊煎锅细分类目榜首。

除了自营的亚马逊卖家店铺(SC店铺),卡罗特还以供应商身份参加亚马逊的VC计划,即通过给亚马逊供货的方式进行销售。但这一模式目前仍占比较低。2023年,卡罗特VC店铺收入仅690万美元,占总收入约0.5%。

在电商渠道获得收益后,卡罗特进一步拓展到SHEIN、TikTok、Wayfair以及亚马逊等平台,实现了从北美、东南亚到欧洲的多点开花。

不过,卡罗特通过平台扩大了单量和品牌声量,但随之而来的,是不小的“过路费”,2024年卡罗特在各大平台佣金支出达2.69亿元,营销与广告费用8414万元,成为两大主要成本项。

2021年至2023年,卡罗特分别推出520个、1305个和1374个SKU的自有品牌产品。

截至2024年3月31日,卡罗特的产品组合已包括超过2500个SKU,覆盖炊具(不粘锅、铸铁锅等)、厨房器具(厨房收纳盒、刀具、砧板等)、饮具(玻璃杯、马克杯等)、厨房小家电(空气炸锅、电煮锅)等多个品类。

总体而言,卡罗特在SKU数量管理上保持了相对克制的态度,更强调新品的迭代速度与市场验证。

如今,卡罗特的产品已经覆盖全球20多个市场,还布局了美国、日本、西欧、意大利及东南亚等22个线上市场,年营收超过20亿元。

02.亚马逊:一款锅具套装撑起千万级销售额

亚马逊是托举卡罗特“飞起来”的最重要的渠道。

2024年前3个月,亚马逊为其贡献了约2.35亿的收入,占总收入比为52.2%,第二渠道为天猫和沃尔玛,合计贡献了约1.53亿收入,其次为Shopee、抖音、Lazada等。

在亚马逊美国站,CAROTE是一个典型的“单品驱动型”品牌,以极少的SKU实现超过头部品牌的销售效率。

卖家精灵www.sellersprite.com数据显示,最近30天,CAROTE品牌下销量排名前202的ASIN,预估总销量约77.9万单,预估总销售额约5400万美金。(该数据为估算,可能含部分跟卖及品牌授权,实际销量或受新品上架、活动节奏等因素影响而波动。)

数据源/www.sellersprite.com

从产品布局来看,CAROTE形成了以“锅具套装为主、以爆款单品作为补充”的产品结构。其21件锅具套装、不粘煎锅、煎蛋锅、硅胶厨具套装等产品,在不同的厨房用具细分赛道,保持靠前的排名。

在Kitchen Cookware Sets类目中,其一款锅具套装(B0C8HPJW4J),以月销196万美元、4.4的评分、超3万条评论的成绩稳居Best Seller榜首,成为品牌的主力产品。

卖家精灵www.sellersprite.com数据显示,该产品在2024年(4-9月),其自然流量长期占据主导地位,总体上呈缓慢上行态势。相比之下,其广告流量(以SP为主)体量较小,与自然流量的峰值往往同期或紧随其后。

到了2025年,产品的自然流量继续向上抬升,而广告(以SP为主、并在8月引入SBV)在促销期起到放大器作用。

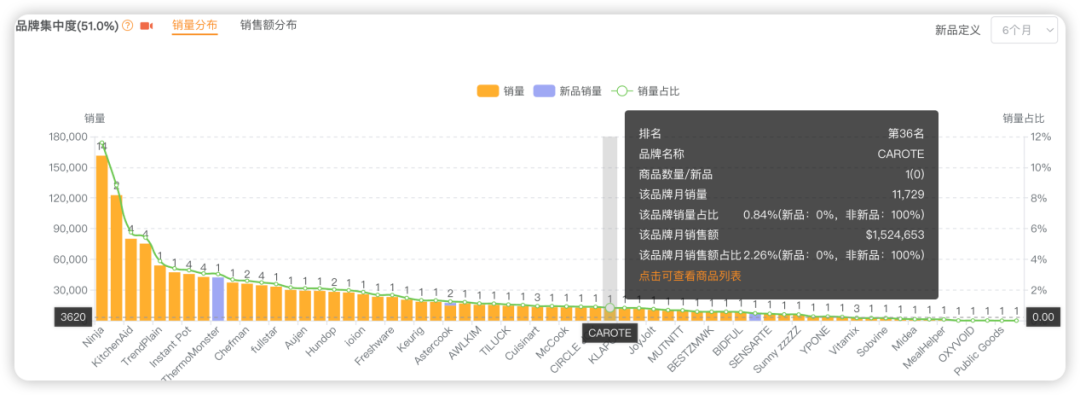

在“kitchen appliances”关键词下,排名前10的厨具品牌如Ninja、Kitchenaid、Instant Pot等,占据了超过一半的销量份额(约51%)。相比之下,CAROTE虽然处于右侧的长尾位置,却以极少的SKU撬动了相对可观的销售额。

例如,CAROTE仅凭一款产品,就获得了1.17万的销量,销售额达152万美元,与头部品牌Ninja和Kitchenaid等的“以量取胜”形成鲜明对照。

整体而言,CAROTE并不依赖短期的促销,而是依托“少数爆品打造+流量自然增长”的组合制胜。

03.独立站:“基本盘”很小,却在搜索端赢得主动权

在独立站渠道,CAROTE正在试图走出一条“低声量但高效率”的路径。

过去一年(2024年9月-2025年8月),其独立站累计吸引了约76.1万的访问量。其中,桌面端的设备访问量占比26.4%,移动端占比73.6%。

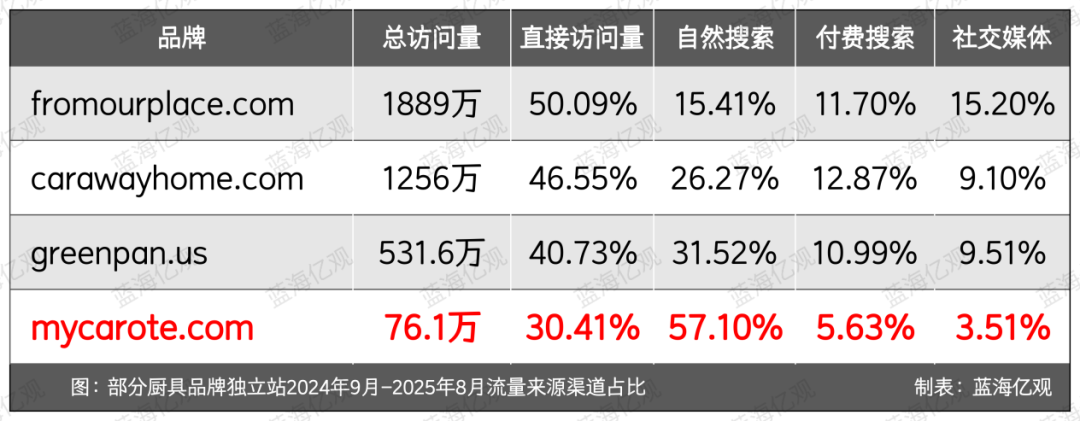

「蓝海亿观」注意到,在国际厨具市场,CAROTE正与这几类竞争者同场竞技。

Our Place是一个以多功能平底锅为IP的生活品牌,擅长社交媒体传播与限量色系的打造,通过爆款+联名制造热度,该品牌快速拓展到Target等零售渠道。相比之下,CAROTE的社交传播尚处于起步阶段,缺少可传播的话题,使其在短期内容易被高声量品牌抢走用户关注度。

GreenPan 以“无毒陶图层瓷”闻名于世,在零售渠道覆盖上与CAROTE的产品高度重合。GreenPan不仅打出“健康安全”的功能诉求,其产品矩阵还覆盖了不同价位段消费者,对CAROTE的“平价DTC模式”构成了一定的替代风险,尤其是在零售渠道重合严重的情况下,用户更容易被GreenPan的品牌历史与信誉所吸引。

总体而言,Carote独立站整体上仍处于品牌建设的早期阶段,其总访问量约76.1万,仅为Caraway的6%、From Our Place的4%。

总的来看,在短期内,CAROTE的独立站声量难以和头部品牌相提并论。

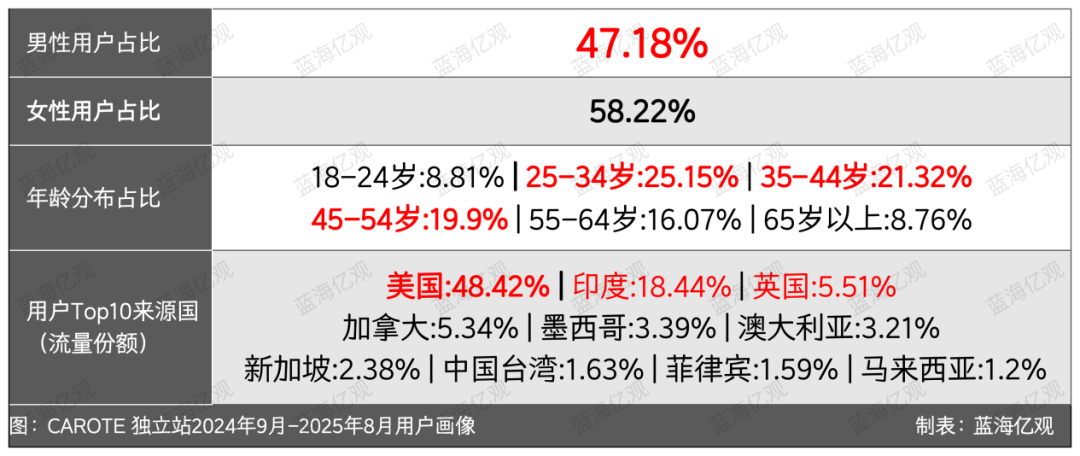

在用户画像上,CAROTE的独立站客群呈现出明显的“家庭厨房消费”特征。

其中,女性用户占比58.22%,男性占47.18%。从年龄层看,CAROTE的核心用户集中在25–54岁之间,占整体用户的66.3%,其中35–44岁人群占21.32%,45–54岁占19.9%。这一群体普遍已组建家庭、具备较高消费能力,是厨房用品的购买主力之一。

在地域分布上,其独立站流量主要来自美国,占比48.42%,其次是印度18.44%、英国5.51%、加拿大5.34%等。

需要注意的是,印度作为厨房用品的新兴市场,已经贡献了CAROTE近五分之一的流量,相对而言,其在东南亚市场仍处在“试探期”:新加坡、中国台湾、菲律宾、马来西亚贡献的流量合计仅占约7%。

04.社交媒体:账号沉寂,TikTok小店却一路狂飙

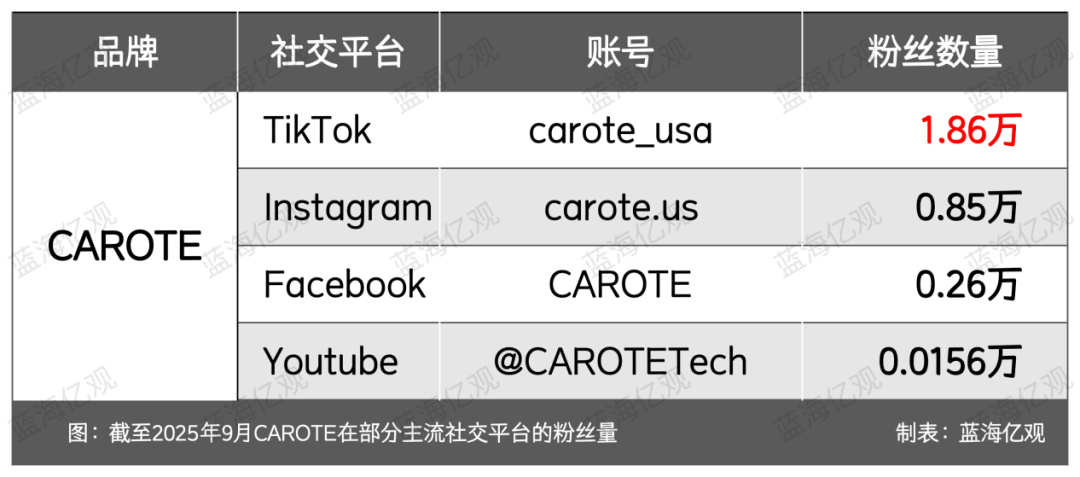

在社交媒体上,CAROTE的品牌存在感很有限。

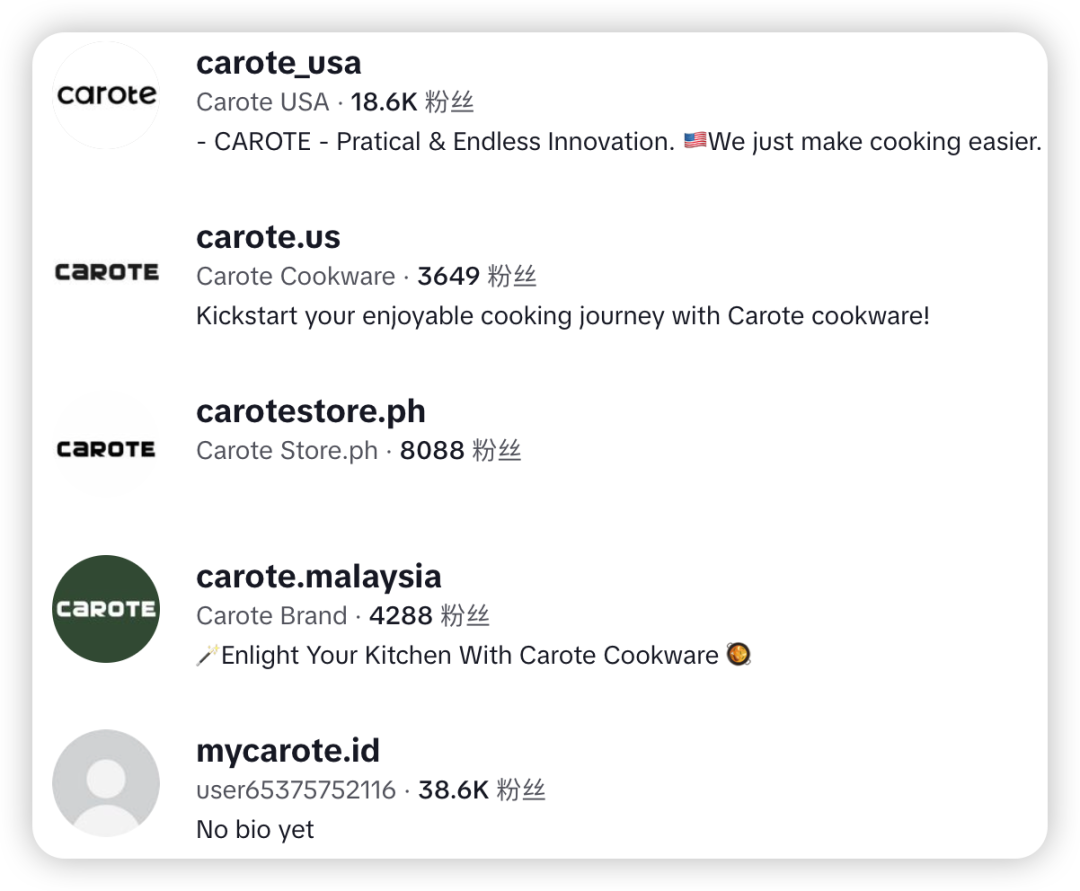

「蓝海亿观」观察到,截至2025年9月,CAROTE在TikTok、Instagram、Facebook、YouTube,这四大社交平台的粉丝总量仅约2.98万。这意味着,品牌的社交资产积累仍处在“初级阶段”。

从结构上看,TikTok是CAROTE的主要阵地,账号(carote_usa)累计1.86万粉丝,占比超过60%。其次为Instagram(0.85万)、Facebook(0.26万)、YouTube(0.0156万)等。整体来看,CAROTE的社交媒体呈现出“轻内容、浅连接”的特征。

然而,与社交平台上的“静态表现”形成鲜明对比的,是CAROTE在TikTok电商渠道的爆发式增长。

截至2025年9月,CAROTE销量排名前五的TikTok小店,合计的预估总销售额达3253.7万美元,覆盖美国、印尼、马来西亚、菲律宾与新加坡五个核心市场。

从区域分布看,其美国小店(Carote USA),仅凭单一市场便贡献了3174万美元的销售额,占比高达97.5%。其背后,有着大量的内容营销与达人合作——累计合作达人近3900人、关联视频超6400条。

相比之下,东南亚市场的销售占比仅为2.5%,是品牌的增量试验场。印尼小店(carote.id)以67.7万美元位居第二,其次为马来西亚(9.9万美元)、菲律宾(1.4万美元)。这些市场以短期活动与达人带货为主,尚未形成稳定的内容链条和品牌认知。

需要注意的是,在电商环节之外,CAROTE的内容运营几乎处于停滞状态。其TikTok、Facebook、Instagram账号的最新更新均停留在2024年,意味着品牌的社交运营已出现“内容真空期”。

封面来源/图虫创意AI生成

(来源:雨果网的朋友们)